ねこ

ねこ遺留分侵害額請求権の計算手順を知りたい人「遺留分侵害額請求をしたいのだけど、どうやって計算すればいいのでしょうか。誰にいくら請求できるかもどうやって計算したらいいのでしょうか。」

弁護士の佐々木康友です。

これまでの業務経験を踏まえてこういった疑問に答えします。

- 遺留分とは、相続人に保障されている遺産の最低限の取り分

- 相続人が取得する財産の価額が遺留分に満たない場合に遺留分侵害額請求ができる

- 遺留分侵害額の計算手順

- 財産の評価時点

- だれにいくら遺留分侵害額を請求できるのかの考え方

- 具体的な設例

今回は、遺留分侵害額の計算の手順を詳しく・丁寧に説明します。

相続人には、被相続人の遺産の最低限の取り分として、遺留分が保障されています。

被相続人の遺言や生前贈与により、相続人が実際に取得する財産が、遺留分に満たない場合は、財産を多く取得しすぎている他の相続人・受遺者・受贈者に対し、遺留分侵害額請求ができます。

遺留分侵害額請求をして、金銭の支払いを求めるには、遺留分が侵害されている金額を計算しなければなりません(当然、相手方としても、金額が示されなければ支払うべきかどうか検討できません。)。

ところが、この遺留分侵害額の計算方法は少し複雑であり、民法の条文を読んでもなかなか理解できるものではありません。

そこで、本記事では、遺留分侵害額の計算の手順について、ステップを踏んて詳しく・丁寧に説明していきます。

遺留分とは、相続人に保障されている遺産の最低限の取り分

そもそも遺留分とは何でしょうか。

遺留分とは、被相続人の財産のうち、相続人に取得することを保障されている最低限の取り分をいいます。

家族が亡くなったら、家族の相続人は、民法に定められた法定相続分に従って遺産を相続できると期待するのが普通です。

しかし、実際には、その期待どおりに相続できるとは限りません。

- 亡くなった父が遺言書を作成していて遺産は全部兄が相続することになっていた。

- 母の生前、姉が母から多額の現金を贈与されていたことが分かった。

- 亡くなった父が、全財産を公益法人に寄付する遺言を作成していた。

このように、相続人のうちの一人や第三者に遺産を独占させる遺言が作成されたり、生前贈与が行われることによって、相続できる遺産が、法定相続分と比べて著しく少なくなる場合があります。

確かに自分の財産をどのように処分するかは、基本的には被相続人の自由ですが、少なくとも法定相続分にしたがって遺産を相続できると期待していた相続人が納得できないのも理解できます。

そこで、民法では、被相続人の財産処分の自由と相続人の期待のバランスを図り、相続人に対し、被相続人の財産から取得できる最低限の取り分を保障しています。

これを遺留分といいます。

遺留分とは、被相続人の財産の総額に対する一定割合の金額を得ることを保障するものです(民法1042条1項)。

不動産・現金・預貯金・有価証券などの被相続人の遺産のうち、具体的な財産の取得を保障するものではないことに注意が必要です。

そのため、相続人の一人に遺産の大部分を遺贈する遺言があったり、生前贈与があったりして、他の相続人の相続できる遺産が遺留分に満たなかったとしても、相続人の一人に対する不動産・現金・預貯金・有価証券などの遺贈や生前贈与の効力が否定されるわけではありません。

相続人が取得する財産の価額が遺留分に満たない場合に遺留分侵害額請求ができる

被相続人の遺言や生前贈与により他の相続人や第三者が多くの財産を得たため、相続人が取得する財産の価額が遺留分に満たない場合、遺留分が侵害されていることになります。

この場合、遺留分を侵害されている相続人は、遺留分を侵害している受遺者(遺贈により財産を取得した人)や受贈者(生前贈与により財産を取得した人)に対し、遺留分侵害額請求権を行使できます。

受遺者、受贈者には、第三者だけではなく相続人も含まれます。実務上も多くの場合、受遺者や受贈者となるのは相続人です。

後ほど詳しく説明しますが、簡単にいうと、相続人の遺留分の価額と相続人の取得する財産の価額の差額が遺留分侵害額となります。

つまり、〔相続人の取得する財産の価額〕<〔相続人の遺留分の価額〕の場合(取得する財産に不足が生じている場合)、遺留分侵害額請求権が発生します。

〔遺留分侵害額〕=〔相続人の遺留分の価額〕-〔相続人の取得する財産の価額〕

上でも述べましたが、遺留分とは、被相続人の財産の総額に対する一定割合の金額を得ることを保障するものです。

不動産・現金・預貯金・有価証券など、被相続人の具体的な財産の取得を保障するものではありません。

そのため、遺留分侵害額請求権は、被相続人の具体的な財産の取得を請求できるものではなく、遺留分侵害額相当の金銭の支払いを請求することができることになります。

ちなみに、遺留分を放棄することもできます。

しかし、相続開始前に遺留分を放棄するには、家庭裁判所の許可が必要です。

遺留分の放棄について詳しく知りたい方は次の記事で詳しく説明しています。

>>遺留分の放棄について詳しくはこちら

遺留分侵害額の時効はたったの1年

遺留分侵害額請求権の時効はたったの1年です。

時効になると(一定期間が経過して時効となることを法律用語で「時効が完成する」といいます)遺留分侵害額請求権は消滅してしまいます。

それでは、いつから1年かということですが、①相続の開始と②遺留分を侵害する贈与又は遺贈のどちらも知った時から1年で時効が完成します(民法1048条)。

つまり、①を知った時と②を知った時のどちらか遅い方から1年で時効が完成するということです。

時効が完成すると遺留分侵害額請求権は消滅してしまい、遺留分を侵害している相続人・受贈者に対して、遺留分侵害額請求権を行使できなくなります。

つまり、不公平な内容の遺言書も受け入れざるを得なくなるということです。

こうなると、遺留分権利者(遺留分侵害額請求をする人)としては致命的ですので、時効になる前に必ず遺留分侵害額請求権を行使しましょう。

遺留分侵害額請求は、配達証明付き内容証明で行うのが通常です。

遺留分侵害額請求権を行使した後に、遺留分を侵害している相続人・受遺者・受贈者と協議を始めるのが一般的ですが、協議がまとまらないかできない場合には、家庭裁判所に遺留分侵害額請求調停の申立てをすることができます。

遺留分侵害額の計算手順

それでは、遺留分を侵害されている遺留分権利者の遺留分侵害額の計算手順について説明します。

遺留分侵害額の計算式は、次のとおりかなり複雑なものとなりますので、まずは全体的な計算のステップを説明をして、その後に各項目について一つずつ説明していきます。

遺留分侵害額=【1】個別的遺留分-【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)-【3】遺留分権利者が遺産分割において取得するべき財産の価額(具体的相続分)+【4】遺留分権利者が負担する債務(遺留分権利者承継債務)

遺留分侵害額の計算のステップは次のとおりとなります。

総体的遺留分とは、被相続人の財産全体のうち遺留分に割り当てられる財産の価額です。

STEP1で計算する個別的遺留分とは、遺留分権利者が複数いる場合に、各遺留分権利者に保障されている遺留分です。

遺留分権利者とは、遺留分を有する相続人をいいます。

【1】個別的遺留分と相続人の取得する財産の価額の差額が遺留分侵害額となります。

したがって、遺留分権利者が、被相続人の遺言により遺贈を受けたか、被相続人から特別受益(生前贈与)を受けていた場合には、【1】個別的遺留分から、【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)を控除する必要があります(民法1046条2項1号)。

STEP2と同様、【1】個別的遺留分と相続人の取得する財産の価額の差額が遺留分侵害額となりますので、遺留分権利者が、被相続人の遺贈や特別受益(生前贈与)のほかに、遺産分割において財産を取得する場合には、【1】個別的遺留分から、【3】遺留分権利者が遺産分割において取得するべき財産の価額も控除する必要があります。

【3】遺留分権利者が遺産分割において取得するべき財産の価額とは、正確には、民法900条から902条まで、903条及び904条の規定により算定した相続分に応じて遺留分権利者が取得すべき遺産の価額となります(民法1046条2項2号)。

遺留分権利者が、被相続人のマイナスの財産(消極財産)負担している場合は、STEP2・STEP3とは反対に【1】個別的遺留分に、【4】遺留分権利者が負担する債務(遺留分権利者承継債務)を加算します。

それでは、なぜ【4】遺留分権利者が負担する債務(遺留分権利者承継債務)を加算する必要があるのでしょうか。

遺留分権利者が相続により実質的に取得した財産は次のとおりとなります。

遺留分権利者が相続により実質的に取得した財産=【3】遺留分権利者が遺産分割において取得するべき財産の価額(具体的相続分)-【4】遺留分権利者が負担する債務(遺留分権利者承継債務)

そのため、【1】個別的遺留分から、【3】遺留分権利者が遺産分割において取得するべき財産の価額(具体的相続分)を控除しただけだと、控除しすぎということになるので、【4】遺留分権利者が負担する債務(遺留分権利者承継債務)を加算する必要があるのです。

【1】~【4】が計算できたら、下の式にあてはめて加除することにより遺留分侵害額を計算します。

遺留分侵害額=【1】個別的遺留分-【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)-【3】遺留分権利者が遺産分割において取得するべき財産の価額+【4】遺留分権利者が負担する債務(遺留分権利者承継債務)

設例

以下では、【1】~【4】のぞれぞれについて、詳しく計算手順を説明します。

分かりやすさのため、次の設例に従って説明していきます。

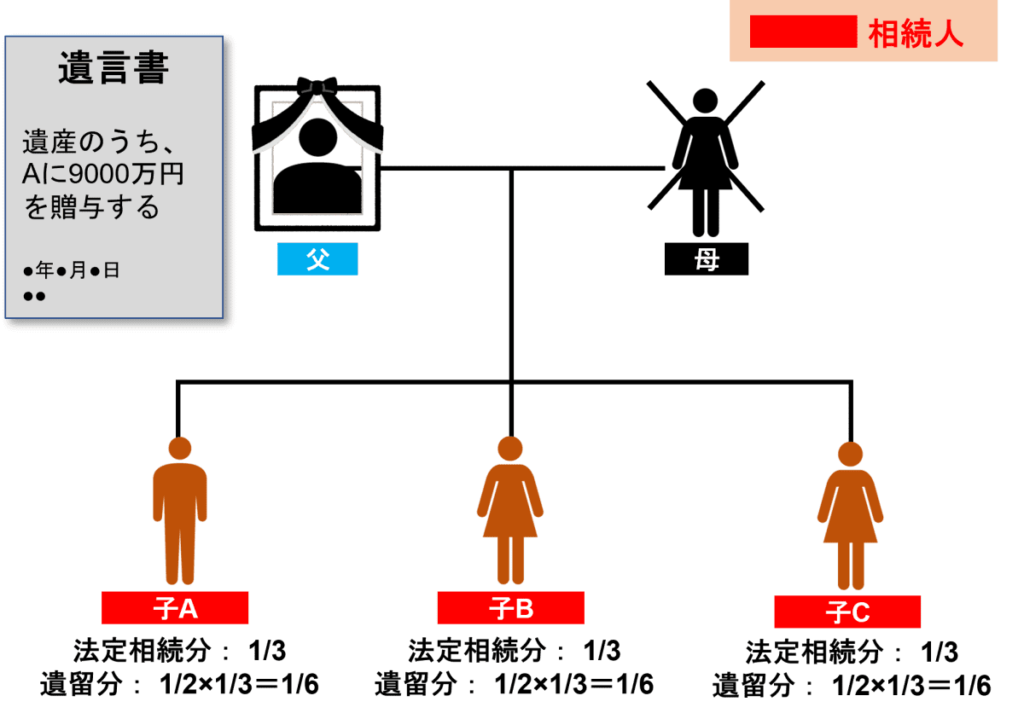

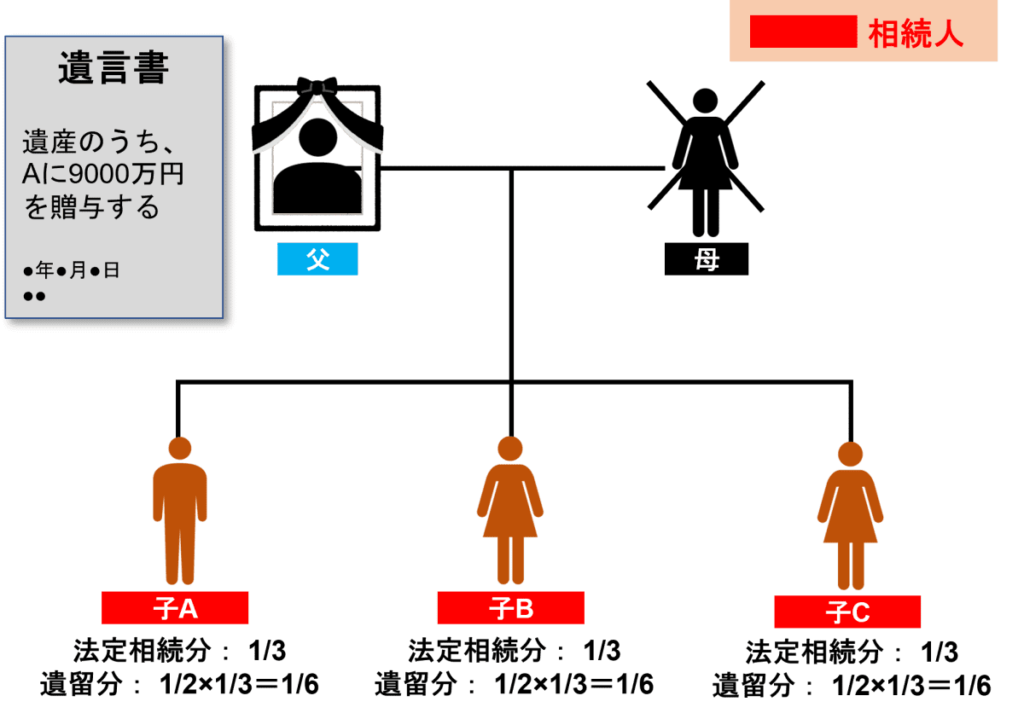

- 父(被相続人)が死去。母は父より先に死去。

- 相続人は、子A、子B、子C。

- 被相続人の死亡時に有していたプラスの財産(積極財産)は1億2000万円。

- 被相続人は、「遺産のうち、子Aに9000万円を遺贈する」という遺言書を残していた。

- 被相続人の債務が3000万円あることが判明した。債務の分担については遺言書には記載されていなかった。

- 子Aは、被相続人より、死去の5年前に4000万円の生前贈与を受けている。

- 子Bは、被相続人より、死去の8年前に1000万円、15年前に1000万円の生前贈与を受けている。

- 子Bは、被相続人より生前贈与を受けていない。

- 第三者Xは、被相続人より、死去の半年前に1000万円の生前贈与を受けている。

STEP1 【1】個別的遺留分の計算

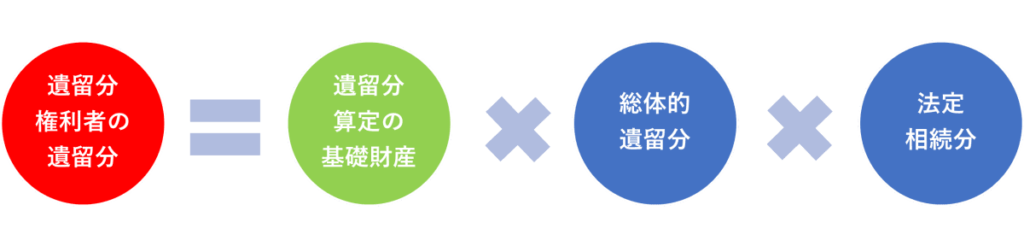

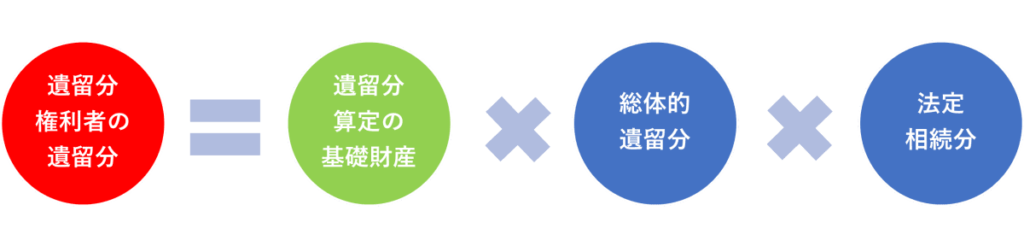

【1】個別的遺留分=【ア】遺留分を算定するための財産の価額(遺留分算定の基礎財産)×【イ】総体的遺留分の割合×【ウ】法定相続分

個別的遺留分とは、遺留分権利者が複数いる場合に、各遺留分権利者に保障されている遺留分です。

さらに細かい計算式が出てきましたが、【ア】~【ウ】を計算してあてはめればいいので、ひとつずつコツコツやっていきましょう。

【ア】遺留分を算定するための財産の価額(遺留分算定の基礎財産)

【ア】遺留分を算定するための財産の価額(遺留分算定の基礎財産)=【A】被相続人が相続開始時に有していた積極財産+【B】相続人に対する生前贈与の額(原則10年以内)+【C】第三者に対する生前贈与の額(原則1年以内)ー【D】被相続人の債務の額

こちらが【ア】遺留分を算定するための財産の価額(遺留分算定の基礎財産)の計算式です。

遺留分侵害額を計算するにあたって文字どおり基礎となるものです。

それだけに一番手間のかかるものです。

しかし、こちらの計算さえできてしまえば、あとの計算は簡単ですから、頑張って計算してみましょう。

遺留分算定の基礎財産は、被相続人が相続開始時(亡くなった時)に有していた財産に、生前贈与の額を加算するのがポイントです。

遺留分侵害額請求権が発生するのが相続開始時であることから、遺留分算定の基礎財産の評価時点も相続開始時となります。

【A】被相続人が相続開始時に有していた積極財産

遺留分算定の基礎財産を計算する出発点となるのが、【A】被相続人が相続開始時(亡くなった時)に有していたプラスの財産(積極財産)です。

被相続人の遺言がある場合、遺言に不動産や株式などの財産の内容が記載されていることが多いですが、全て記載されているとは限りません。

そのため、追加の調査が必要となることがありますので注意しましょう。

【A】被相続人が相続開始時に有していた積極財産は、1億2000万円です。

【B】相続人に対する生前贈与の額(原則10年以内)

まず、【B】相続人に対する生前贈与の額を遺留分算定の基礎財産に加算します。

ここで、【B】相続人に対する生前贈与の額とは、複数の相続人がいる場合は、すべての相続人に対する生前贈与の合計額を指します。

ただし、遺留分算定の基礎財産に加算されるのは、原則として相続開始(被相続人が亡くなった時)10年以内にされた贈与に限られます。

10年以内に限定されているのは、何十年も前の贈与まで含めることとすると、関係者に不測の存在を与えることになりかねないからです。

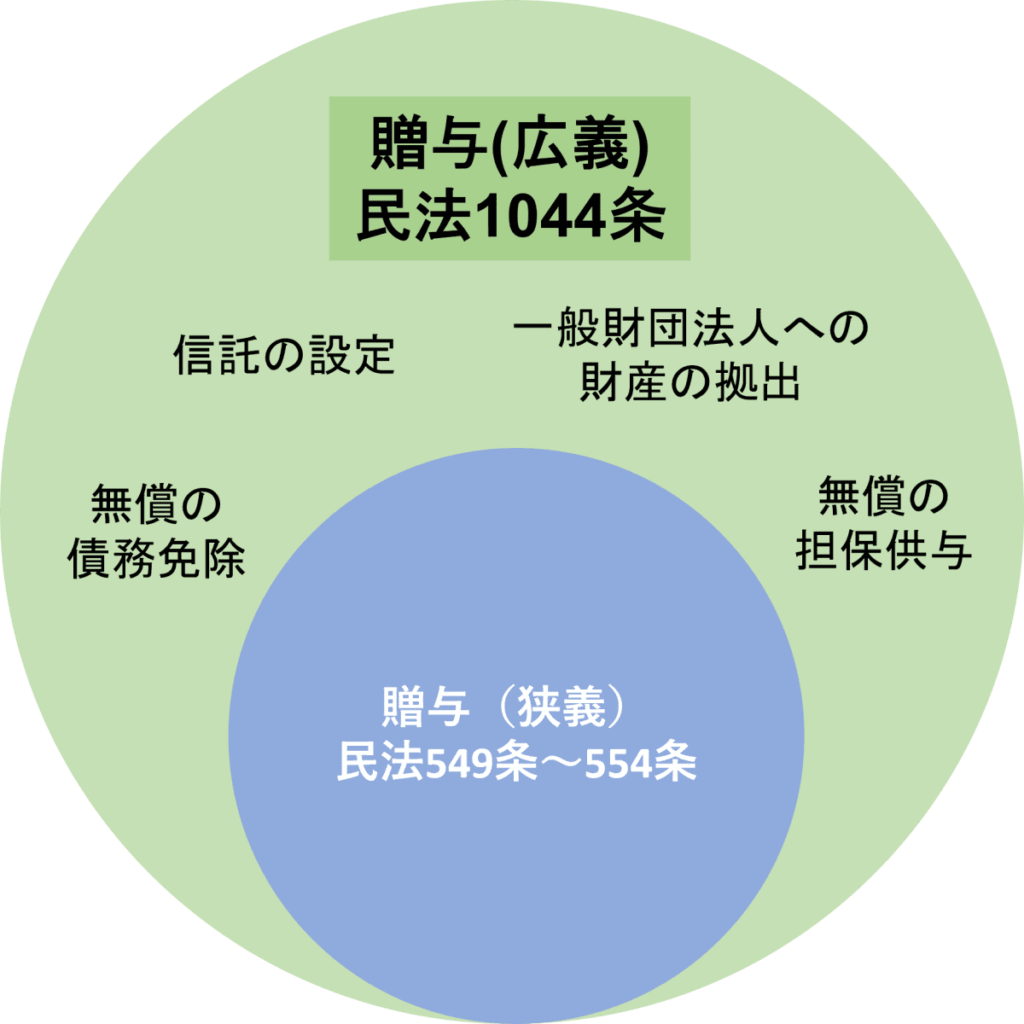

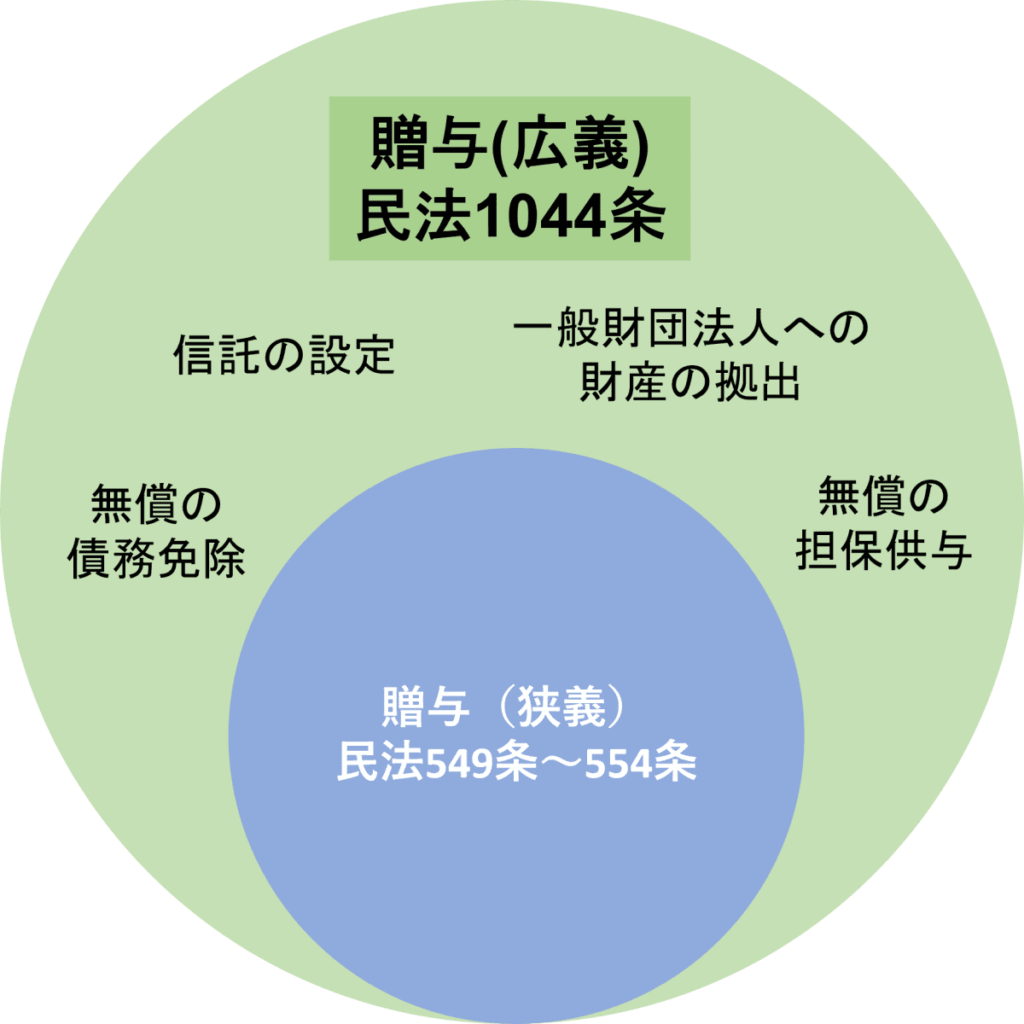

ここでいう贈与にはすべての無償処分が含まれます(民法1044条1項)。

不動産、動産、現金等の贈与に限らず、

・一般財団法人への財産拠出

・信託の設定

・無償の債務免除

・無償の担保供与

なども贈与となります。

相当に幅広いものが贈与になると考えてください。

また、贈与であれば何でも遺留分算定の基礎財産に加算されるわけではなく、特別受益に該当する贈与に限られます。

特別受益とは、婚姻若しくは養子縁組のため又は生計の資本として受けた贈与をいいます(民法903条1項、1044条3項)。

抽象的で分かりづらいですが、相続人に対する相続分の前渡しと評価される贈与が特別受益とされます。

次のような場合は、相続分の前渡しとはいえないので、特別受益にはならず、被相続人の亡くなる10年以内にされたものであっても、遺留分算定の基礎財産には含まれません。

・お金を貸しているだけの場合

・扶養の範囲内で子の学費を出した場合

・病弱な子に生活費を支援している場合

相続人に対する生前贈与で遺留分算定の基礎財産に加算されるのは、次のとおりとなります。

- 原則相続開始(被相続人が亡くなった時)から10年以内にされた贈与

- 特別受益に該当する贈与

遺留分権利者に損害を加えることを知ってされた贈与については、保護の必要はないため、何年前のものであっても遺留分算定の基礎財産に含まれます。

「原則」相続開始から10年以内にされた贈与とされているのはそのためです。

【B】相続人に対する生前贈与の額(原則10年以内)は次のとおりとなります。

・子A:4000万円(5年前)

・子B:1000万円(8年前)

・子C:0円

特別受益についてはこちらの記事で詳しく説明していますのでぜひご覧ください。

【C】第三者に対する生前贈与の額(原則1年以内)

相続人に対する生前贈与だけでなく、【C】第三者(相続人以外)に対する生前贈与も遺留分算定の基礎財産に加算されます。

こちらの場合は、原則相続開始(被相続人の亡くなった時)1年以内にされた贈与に限られます。

相続人に対する生前贈与の場合は、相続人の亡くなる10年以内にされたものでしたが、第三者に対する生前贈与の場合は、1年以内にされたものであることに注意して下さい。

第三者の場合は1年とされているのは、相続人の場合は共同相続人間の公平を図るため、ある程度の期間はさかのぼって加算する必要があるのに対し、第三者の場合はその必要はなく、また何年も前の贈与まで加算することにすると第三者やその関係者が不測の損害を受けることになりかねないからです。

第三者に対する生前贈与の場合は、相続開始1年以内の贈与であれば、すべての贈与が遺留分算定の基礎財産に加算されます。

特別受益は相続人に対する贈与なので、第三者に対する贈与ではそもそも特別受益は問題とはなりません。

遺留分権利者に損害を加えることを知ってされた贈与については、保護の必要がないので、相続人に対する生前贈与の場合と同様、何年前のものであっても遺留分算定の基礎財産に含まれます。

【C】第三者に対する生前贈与の額(原則1年以内)は次のとおりとなります。

・X:1000万円(半年前)

【D】被相続人の債務の額

被相続人の債務がある場合、【D】被相続人の債務の額を遺留分算定の基礎財産から控除します。

債務には、借金などだけでなく、税金も含まれます。

それでは、被相続人が連帯保証人になっていた場合はどうでしょうか。

連帯保証債務も債務であることに違いはないのですが、主債務者がちゃんと弁済する限りは実行されることはないので、主債務者が無資力で求償不能など例外的場合に限り控除します。

【D】被相続人の債務の額は、3000万円です。

小まとめ

以上のとおり、【A】~【D】が計算できたら、下の式にあてはめて加除することにより、【ア】遺留分を算定するための財産の価額(遺留分算定の基礎財産)を計算します。

【ア】遺留分を算定するための財産の価額(遺留分算定の基礎財産)=【A】被相続人が相続開始時に有していた積極財産+【B】相続人に対する生前贈与の額(原則10年以内)+【C】第三者に対する生前贈与の額(原則1年以内)-【D】被相続人の債務の額

【ア】遺留分を算定するための財産の価額(遺留分算定の基礎財産)は次のとおりとなります。

【A】1億2000万円+【B】4000万円+【B】1000万円+【C】1000万円-【D】3000万円=1億5000万円

【イ】総体的遺留分の割合

【ア】遺留分を算定するための財産の価額(遺留分算定の基礎財産)が計算できたら、次は【イ】総体的遺留分の割合を求めます。

総体的遺留分とは、被相続人の財産全体のうち遺留分に割り当てられる財産の価額です。

そして、総体的遺留分の割合とは、被相続人の財産全体に対する総体的遺留分の価額の割合です。

総体的遺留分の割合は民法に規定があり、相続人の組み合わせにより異なります(民法1042条)。

とはいっても考え方はシンプルです。

- 兄弟姉妹には遺留分はないので、相続人が兄弟姉妹のみの場合の総体的遺留分の割合は0

- 相続人が直系尊属(父母・祖父母)のみの場合の総体的遺留分の割合は1/3

- 相続人が直系尊属(父母・祖父母)のみ以外の場合の総体的遺留分の割合は1/2

総体的遺留分の割合は、相続人が兄弟姉妹のみの場合は0、直系尊属のみの場合は1/3、それ以外の組合せでは1/2ということです。

相続人が配偶者と兄弟姉妹の場合、兄弟姉妹には遺留分はないので、総体的遺留分の割合は、相続人が配偶者のみの場合と同じく1/2になることに注意しましょう。

表で示すと次のとおりとなります。

【イ】総体的遺留分の割合は、子のみであるため、1/2となります。

【ウ】法定相続分

あとは、【ウ】法定相続分さえ分かれば、【1】個別的遺留分は計算できます。

法定相続分は一覧表のとおりです。

配偶者と兄弟姉妹が相続人の場合の法定相続分は、配偶者が3/4、兄弟姉妹が1/4ですが、兄弟姉妹には遺留分がないので、配偶者のみが相続人であるとみなして、配偶者の法定相続分を1とします。

| 相続人の組合せ | 配偶者の相続分 | 子・直系尊属・兄弟姉妹の 相続分 | 備考 |

|---|---|---|---|

| 配偶者のみ | 1 | – | |

| 配偶者+子 | 1/2 | 1/2 | 子が複数いる場合は人数で割る |

| 配偶者+直系尊属 | 2/3 | 1/3 | 直系尊属が複数いる場合は人数で割る |

| 配偶者+兄弟姉妹 | 1 | 0 | 兄弟姉妹の法定相続分は1/4だが遺留分がないため |

| 子のみ | – | 1 | 子が複数いる場合は人数で割る |

| 直系尊属のみ | – | 1 | 直系尊属が複数いる場合は人数で割る |

| 兄弟姉妹のみ | – | 0 | 兄弟姉妹の法定相続分は1/4だが遺留分がないため |

【ウ】法定相続分は次のとおりとなります。子のみの場合の相続分は1ですが、3人いるので人数で按分します。

・子A:1÷3=1/3

・子B:1÷3=1/3

・子C:1÷3=1/3

小まとめ

以上のとおり、【ア】~【ウ】が計算できたら、下の式にあてはめることにより、【1】個別的遺留分を計算します。

【1】個別的遺留分=【ア】遺留分を算定するための財産の価額(遺留分算定の基礎財産)×【イ】総体的遺留分の割合×【ウ】法定相続分

【1】個別的遺留分は次のとおりとなります。

・子A:【ア】1億5000万円×【イ】1/2×【ウ】1/3=2500万円

・子B:【ア】1億5000万円×【イ】1/2×【ウ】1/3=2500万円

・子C:【ア】1億5000万円×【イ】1/2×【ウ】1/3=2500万円

遺留分の割合について詳しく知りたい方は次の記事を参考にしてください。

STEP2 【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)

遺留分侵害額=【1】個別的遺留分-【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)-【3】遺留分権利者が遺産分割において取得するべき財産の価額+【4】遺留分権利者が負担する債務(遺留分権利者承継債務)

上の式のとおり、【1】個別的遺留分が計算できたら、【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)と【3】遺留分権利者が遺産分割において取得するべき財産の価額を控除して、【4】遺留分権利者が負担する債務(遺留分権利者承継債務)を加算すれば、遺留分侵害額を計算できます。

まずは、【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)を計算することになります(民法1046条2項1号)。

遺留分権利者が受けた特別受益(生前贈与)

このうち、遺留分権利者が受けた特別受益(生前贈与)については、相続開始(被相続人の亡くなった時)の10年以内に限定されていません。

相続開始の10年超前、例えば、20年前の生前贈与であっても特別受益に該当すれば計算に含まれることになりますので注意しましょう。

【1】個別的遺留分を計算する過程では、【B】相続人に対する生前贈与の額(原則10年以内)を計算する場合には、相続開始(相続人の亡くなった時)10年前とされています。

違いに注意して下さい。

遺留分権利者の受けた遺贈

遺留分権利者の受けた遺贈については、被相続人の遺言から明らかになります。

【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)は次のとおりとなります。

・子A:4000万円(5年前)+9000万円(遺贈)=1億3000万円

・子B:1000万円(8年前)+1000万円(15年前)=2000万円

・子C:0円

STEP3 【3】遺留分権利者が遺産分割において取得するべき財産の額

【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)のみならず、【3】遺留分権利者が遺産分割において取得するべき財産の額も控除します(民法1046条2項2号)。

【3】遺留分権利者が遺産分割において取得するべき財産の額とは、正確には、民法900条から902条まで、903条及び904条の規定により算定した相続分(具体的相続分)に応じて遺留分権利者が取得すべき遺産の価額です(民法1046条2項2号)。

民法900条から902条まで、903条及び904条の規定により算定した相続分を具体的相続分といいます。

具体的相続分の計算方法は民法903条1項に示されており、これを計算式で表すと次のとおりとなります。

具体的相続分=〔【a】被相続人が相続開始の時において有した財産+【b】共同相続人の受けた特別受益(生前贈与)〕×【c】遺留分権利者の相続分-【d】遺留分権利者の受けた遺贈及び特別受益(生前贈与)

上の式で〔【a】被相続人が相続開始の時において有した財産+【b】共同相続人の受けた特別受益(生前贈与)〕は、みなし相続財産といわれます(民法903条1項)。

遺産分割の場合は、寄与分がある場合はこれもみなし相続財産に含まれますが(民法904条の2)、遺留分侵害額の計算においては含まれないことに注意しましょう。

このみなし相続財産をすべての相続人について求めます。

具体的相続分を計算するための【a】~【d】については、全てこれまでの計算により明らかになっているはずです。

【a】被相続人が相続開始の時において有した財産:1億2000万円

【b】共同相続人の受けた特別受益(生前贈与):4000万円+2000万円=6000万円

【c】遺留分権利者の相続分

・子A:1/3

・子B:1/3

・子C:1/3

【d】遺留分権利者の受けた遺贈及び特別受益(生前贈与)

・子A:1億3000万円

・子B:2000万円

・子C:0円

以上に基づいて、具体的相続分は次のとおりとなります。

具体的相続分=〔【a】被相続人が相続開始の時において有した財産+【b】共同相続人の受けた特別受益(生前贈与)〕×【c】遺留分権利者の相続分-【d】遺留分権利者の受けた遺贈及び特別受益(生前贈与)

・子A:(【a】1億2000万円+【b】6000万円)×【c】1/3-【d】1億3000円=-7000万円→0円

・子B:(【a】1億2000万円+【b】6000万円)×【c】1/3-【d】2000万円=4000万円

・子C:(【a】1億2000万円+【b】6000万円)×【c】1/3-【d】0円=6000万円

子Aについては、具体的相続分を超える遺贈・特別受益(生前贈与)を得ているため、遺産分割において取得するべき財産はないものと考えます。

設例において遺産分割の対象となる財産は次のとおりです。

被相続人が相続開始の時において有した財産の価額-遺贈の価額=1億2000万円-9000万円=3000万円

子Bと子Cは、具体的相続分の割合によって、この3000万円を按分して取得します。

これが、【3】遺留分権利者が遺産分割において取得するべき財産の額となります。

計算式は次のとおりです。

・子B:3000万円×4000万円÷(4000万円+6000万円)=1200万円

・子C:3000万円×6000万円÷(4000万円+6000万円)=1800万円

STEP4 【4】遺留分権利者が負担する債務の額(遺留分権利者承継債務)

【4】遺留分権利者が負担する債務の額(遺留分権利者承継債務)については、【1】個別的遺留分に加算します。

加算する理由は次のとおりです。

遺留分権利者が相続により実質的に取得した財産は次のとおりとなります。

遺留分権利者が相続により実質的に取得した財産=【3】遺留分権利者が遺産分割において取得するべき財産の価額(具体的相続分)-【4】遺留分権利者が負担する債務(遺留分権利者承継債務)

そのため、【1】個別的遺留分から、【3】遺留分権利者が遺産分割において取得するべき財産の価額(具体的相続分)を控除しただけだと、控除しすぎということになるので、【4】遺留分権利者が負担する債務(遺留分権利者承継債務)を加算する必要があるのです。

遺言により相続分が指定されている場合はその相続分に従って債務を負担し、その他の場合は法定相続分に従って債務を負担します。

設例では、遺言書には相続分は指定されていないため、【4】遺留分権利者が負担する債務の額(遺留分権利者承継債務)は、法定相続分に従い、次のとおりとなります。

・子A:3000万円×1/3=1000万円

・子B:3000万円×1/3=1000万円

・子C:3000万円×1/3=1000万円

STEP5 遺留分侵害額の計算

以上のSTEP1~STEP4のとおり、【1】個別的遺留分、【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)、【3】遺留分権利者が遺産分割において取得するべき財産の価額(具体的相続分)、【4】遺留分権利者が負担する債務(遺留分権利者承継債務)が計算できたら、下記の式に当てはめて、遺留分侵害額を計算することができます。

遺留分侵害額=【1】個別的遺留分-【2】遺留分権利者が受けた遺贈及び特別受益(生前贈与)-【3】遺留分権利者が遺産分割において取得するべき財産の価額(具体的相続分)+【4】遺留分権利者が負担する債務(遺留分権利者承継債務)

遺留分侵害額は次のとおりとなります。

・子A:【1】3000万円-【2】1億3000万円-【3】0円+【4】1000万円=-9000万円→0円

・子B:【1】3000万円-【2】2000万円-【3】1200万円+【4】1000万円=800万円

・子C:【1】3000万円-【2】0円-【3】1800万円+【4】1000万円=2200万円

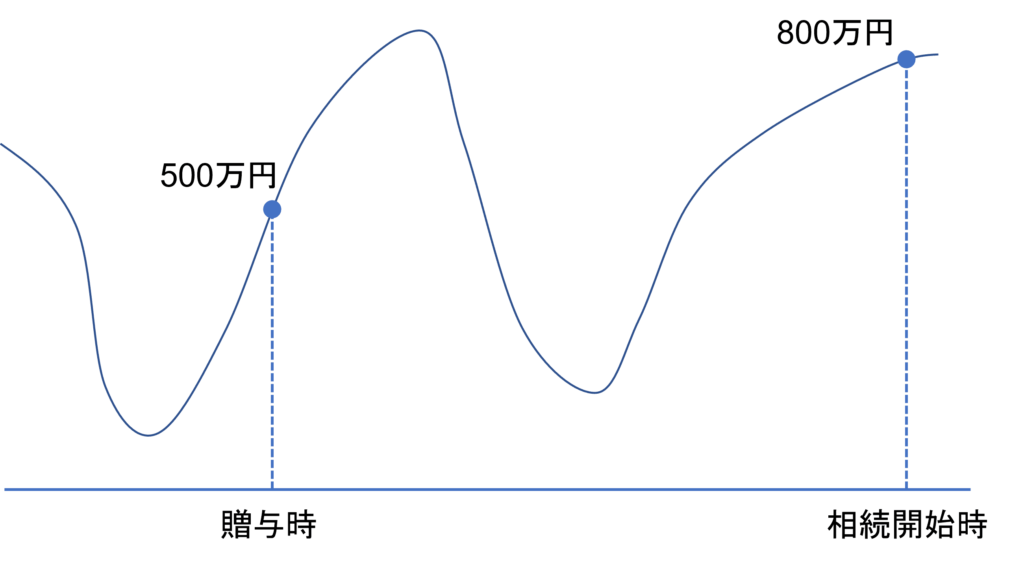

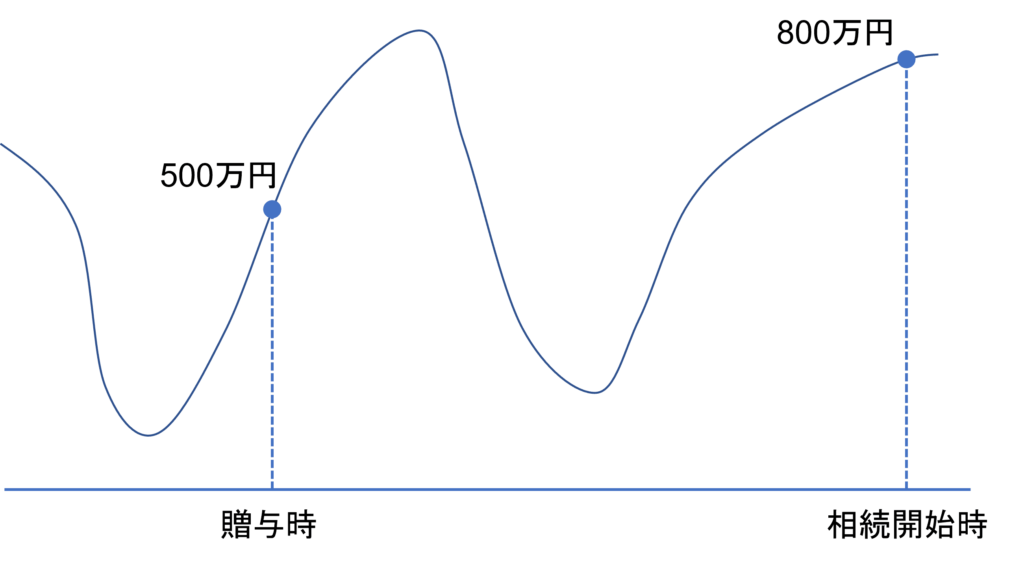

財産の評価時点

被相続人の遺産に有価証券や不動産が含まれる場合、その評価額は時期によって変化します。

そこで、遺留分計算の基礎財産を算定するにあたり、いつの時点を評価時点とするかが問題となります。

実務では、相続開始時点(被相続人の死亡時)を基準としています。

被相続人の生前に贈与された財産も、相続開始時点を基準として価額を評価します。

遺産分割の場合、遺産の評価時点は遺産分割時とされます。遺留分計算の評価時点が相続開始時点とされているのは、相続開始時点で、遺留分侵害額請求権が発生していると考えられるからです。

例えば、被相続人の亡くなる8年前に株式を生前贈与した時の株価が500万円であり、被相続人が亡くなった時の株価が800万円である場合は、株価は800万円と評価されることになります。

だれにいくら遺留分侵害額請求できるのか

それでは、遺留分侵害額が計算できたとして、だれにいくら請求できるのでしょうか。

請求の相手方

請求の相手方は、遺留分を侵害した受遺者・受贈者です(民法1046条)。

受遺者とは遺贈を受けた人、受贈者とは生前贈与を受けた人のことです。

相続人のうち遺贈を受けた人は受遺者、生前贈与を受けた人は受贈者に含まれます。

負担額の限度

受遺者・受贈者が第三者の場合は、受けた遺贈等の額を限度として負担します(民法1047条1項柱書)。

受けた遺贈・生前贈与の額を超えてまで負担する義務はないからです。

受遺者・受贈者が相続人の場合は、受けた遺贈・生前贈与の額から自分の遺留分を控除した額を限度として負担します(民法1047条1項柱書)。

他の相続人にも遺留分は保障されれており、その額を超えてまで負担する義務はないからです。

負担の順序

負担の順序は次のとおりとなります。

- 遺留分を侵害した受遺者と受贈者がいる場合は、受遺者が先に負担します(民法1047条1項1号)。

- 受贈者に対する生前贈与は、被相続人が亡くなる前に行われたものであるため、まずは受遺者に対する遺贈を対象とするものです。

- 複数の受遺者がいる場合は、各受遺者の受け取った遺贈の目的の価額により按分します(民法1047条1項2号)。

- 受遺者の負担で足りない場合は受贈者も負担します。

- 複数の受贈者がいる場合は、新しい贈与を受けた者から負担します(民法1047条1項3号)。

- 複数の受贈者が同時に贈与を受けた場合は、各受贈者の受け取った目的物の価額により按分します(民法1047条1項3号)。

設例では、子B、子Cは、受遺者である子Aに対し、それぞれ

設例では、受遺者である子Aに対し、子Bは800万円、子Cは2200万円の遺留分侵害額請求をします。

子Aは、自分の遺留分を控除した額を限度として負担すればよいのですが、子Aの受遺額は9000万円であり、遺留分は3000万円であるため、全てを子Aに請求することができます。