「夫が亡くなった後の私の生活が心配…」

「自宅を妻に生前贈与したが、相続で問題にならないだろうか…」

このような不安や心配を抱えていらっしゃる方は少なくありません。

今回は、配偶者の老後の生活を守るために2018年の民法改正で新設された、特別受益の持ち戻し免除の推定規定(民法903条4項)について、分かりやすく解説いたします。

この規定の重要性を理解していただくため、まず具体的な事例をご紹介します。

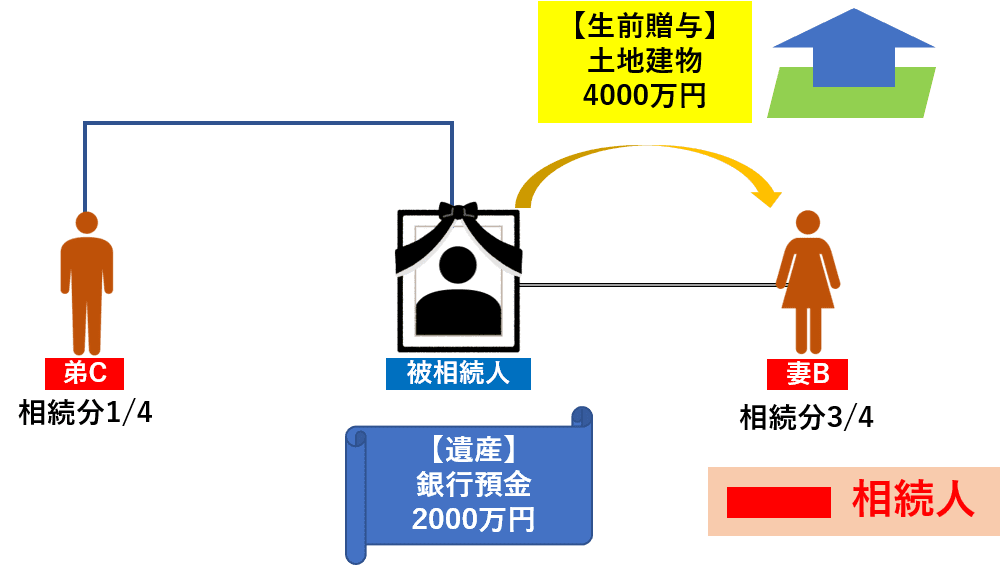

夫Aが亡くなりました。相続人は妻Bと弟Cです。夫Aと妻Bの婚姻期間は50年でした。夫Aは5年前に、自身が所有する自宅の土地建物(評価額4000万円)を妻Bに生前贈与していました。そして、夫Aの死亡時の遺産として銀行預金2000万円が残されていました。

このケースでは、果たして妻Bは安定した老後生活を送ることができるでしょうか。

この問いに答えるため、以下で詳しく解説していきます。

持ち戻し免除推定規定の意義と背景

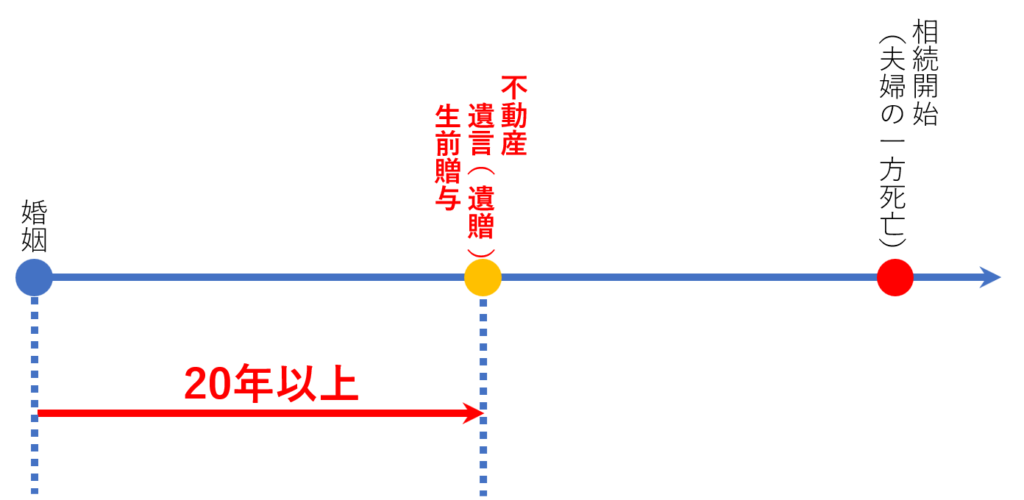

2018年(平成30年)の民法改正により、配偶者の老後の生活保障を目的として、婚姻期間が20年以上である夫婦の一方が他方に対し、居住用の建物またはその敷地を遺贈または贈与したときは、特別受益の持ち戻しの免除の意思表示があったものと推定されるという規定が設けられました(民法903条4項)。

【民法903条4項(特別受益者の相続分)】

婚姻期間が20年以上の夫婦の一方である被相続人が、他の一方に対し、その居住の用に供する建物又はその敷地について遺贈又は贈与をしたときは、当該被相続人は、その遺贈又は贈与について第1項の規定を適用しない旨の意思を表示したものと推定する。

この改正の背景には、高齢化社会の進展に伴い、配偶者の老後の生活保障がより重要な課題となってきたという社会状況があります。

特に、配偶者の多くが自宅に住み続けることを望んでいるにもかかわらず、従来の制度では、その願いが十分に保護されないケースが見られました。

たとえば、冒頭の事例のような場合、従来であれば、生前贈与された自宅の価額(4000万円)は原則として相続財産に持ち戻して計算されることになっていました。

その結果、配偶者が相続できる預貯金が極めて少なくなり、老後の生活資金が不足するという事態が生じかねませんでした。

実務上、多くの方が配偶者への生前贈与や遺贈の際に、「持ち戻し免除」の意思表示をすることを知らないか、知っていても具体的な方法が分からないという状況がありました。

また、仮に知っていたとしても、明確な意思表示をしないまま亡くなってしまうケースも少なくありませんでした。

一方、明確な意思表示がなくても、黙示の意思表示があったとして、持ち戻し免除が認められることもありますが、他の相続人が応じずに裁判となることも少なくありませんでした。

このような問題に対応するため、一定の要件を満たす場合には、特別受益の持ち戻し免除の意思表示があったものと推定する規定が設けられたのです。

これにより、配偶者の居住権を確保しつつ、相続における預貯金等の取得も可能となり、より安定した老後生活を送ることができるようになりました。

以下では、具体例を用いながら、持ち戻し制度の基本的な仕組みについて解説していきます。

具体例で理解する持ち戻し制度の基本

まず、「特別受益の持ち戻し」とは何か、冒頭の事例に基づいて具体的に説明していきましょう。

相続における「特別受益の持ち戻し」とは、被相続人から生前贈与や遺贈を受けた相続人が、その価額を相続財産に加えて相続分を計算する制度です。

この制度の目的は、相続人間の公平を図ることにあります。

特別受益の持ち戻しが行われた場合、冒頭の事例がどうなるかを詳しく見ていきましょう。

【遺産の状況】

・相続開始時の遺産総額:2000万円(銀行預金)

・特別受益となる贈与の額:4000万円(自宅の土地建物)

・みなし相続財産:6000万円(2000万円+4000万円)

【法定相続分】

・妻B:6000万円×3/4=4500万円

・弟C:6000万円×1/4=1500万円

【具体的相続分の計算】

・妻B:4500万円-4000万円(特別受益)=500万円

・弟C:1500万円

この計算結果によると、妻Bは既に4000万円分の財産(自宅)を取得しているため、残りの遺産2000万円からは500万円しか取得できず、残りの1500万円は弟Cが取得することになってしまいます。

しかし、これでは次のような問題が生じます。

妻Bは確かに自宅を所有することになりましたが、老後の生活資金となるべき預貯金はわずか500万円しか取得できません。夫Aとしては、妻Bの老後の生活を支えるために自宅を贈与したにもかかわらず、それが逆に妻Bの生活資金を減少させる結果となってしまうのです。

このような不合理な結果を避けるため、「持ち戻し免除」という制度があります。

これは、生前贈与や遺贈について、相続財産への持ち戻しを免除する意思表示をすることができる制度です。

しかし、原則として被相続人が明確な持ち戻し免除の意思表示をしておく必要があります。

多くの方がこの制度を知らないか、知っていても具体的な方法が分からないという実情がありました。

また、仮に制度を知っていたとしても、明確な意思表示をしないまま亡くなってしまうケースも少なくありませんでした。

一方、明確な意思表示がなくても、黙示の意思表示があったとして、持ち戻し免除が認められることもありますが、他の相続人が応じずに裁判となることも少なくありませんでした。

そこで、2018年の民法改正で新設されたのが、一定の要件を満たす場合には持ち戻し免除の意思表示があったものと推定する規定(民法903条4項)です。

これにより、冒頭の事例の場合、次のような計算となります。

【持ち戻し免除が推定される場合の計算】

・相続財産:2000万円(持ち戻し免除により生前贈与分は加算しない)

・妻Bの具体的相続分:2000万円×3/4=1500万円

・弟Cの具体的相続分:2000万円×1/4=500万円

この結果、妻Bは自宅を保有しつつ、預貯金から1500万円を取得できることになり、より安定した老後生活を送ることが可能となるのです。

持ち戻し免除推定規定の要件

民法903条4項の持ち戻し免除推定規定が適用されるためには、以下の要件をすべて満たす必要があります。

それぞれの要件について、実務上の判断基準や注意点を交えながら詳しく解説していきます。

婚姻期間が20年以上であること

まず、遺贈・生前贈与時点において、夫婦の婚姻期間が20年以上経過している必要があります。

たとえば、婚姻期間15年の時点で生前贈与をし、その10年後に配偶者が死亡した場合、死亡時点では婚姻期間が25年であったとしても、贈与時点で20年を経過していなかったため、持ち戻し免除の推定規定は適用されません。

実務上、次のような点にも注意が必要です。

婚姻期間の算定において、事実婚の期間は含まれません。

民法903条4項では明確に「婚姻」と規定されているためです。ただし、結婚と離婚を繰り返しているケースでは、それぞれの婚姻期間を通算することが認められています。

たとえば、10年間の婚姻の後に離婚し、その後再婚して12年が経過している場合、通算で22年となるため、この要件を満たすことになります。

また、遺言による遺贈の場合は、遺言作成時点で婚姻期間が20年以上経過していることに注意が必要です。

遺言作成時に20年未満であった場合、たとえ死亡時点で20年を超えていたとしても、推定規定は適用されません。

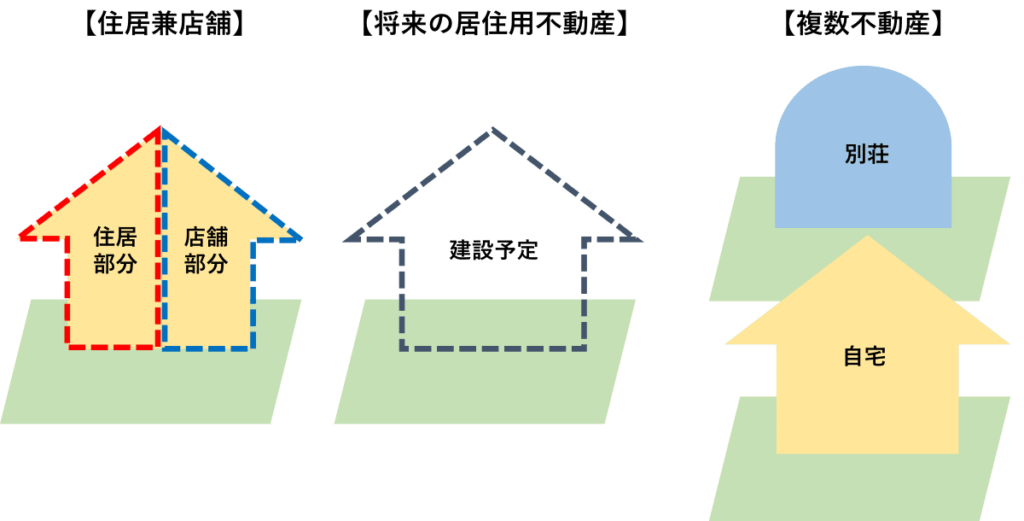

居住用不動産であること

次に、遺贈・生前贈与の対象が「居住用の建物又はその敷地」である必要があります。

この要件について、実務上特に問題となるのが以下のようなケースです。

住居兼店舗の場合

建物が住居兼店舗として使用されている場合、少なくとも住居部分については持ち戻し免除の推定規定が適用されると解されています。

店舗部分については、不動産の構造・形態や被相続人の意思などを総合的に考慮して判断することになります。

将来の居住用不動産の場合

贈与時点でまだ居住用として使用されていない不動産であっても、近い将来において居住用不動産として使用する目的があれば、推定規定の適用が認められます。

たとえば、老親の介護のために新たに建築する住宅や、退職後の移住先として購入する不動産なども、居住用目的が明確であれば対象となり得ます。

複数の不動産の場合

被相続人が複数の居住用不動産を所有している場合、実際に配偶者が居住している(または居住する予定の)不動産が対象となります。

ただし、別荘などの場合は、その使用実態や被相続人の意思などを考慮して個別に判断する必要があります。

この推定規定は居住用不動産に限定されているため、預貯金や有価証券などの金融資産、居住用以外の不動産(純粋な賃貸物件など)には適用されません。

ただし、居住用不動産を取得するための資金の贈与については、税法上の配偶者控除の適用対象となる場合があります(これについては後述します)。

実務上の重要ポイント

民法903条4項の持ち戻し免除推定規定を実務で活用する際には、以下の重要なポイントに注意が必要です。

推定規定の性質と反証について

本規定はあくまでも推定規定です。

つまり、他の相続人により、被相続人には持ち戻し免除の意思がなかったと証明された場合には、推定は覆されることになります。

たとえば、被相続人が「自宅を妻に贈与したのは、あくまでも税金対策のためであり、相続時には当然持ち戻しをしてもらうつもりだ」といった内容の手紙や日記を残していた場合や、そのような発言を周囲に繰り返していたことが証明された場合などには、推定が覆される可能性があります。

したがって、被相続人の意思を明確に残しておくことが望ましいと言えます。

具体的には、贈与契約書や遺言書に持ち戻し免除の意思を明記しておくことで、後日の紛争を防ぐことができます。

遺留分との関係

持ち戻し免除の推定規定は、遺留分の算定には影響を与えないことに注意が必要です(最判平成24年1月26日・家月64巻7号100頁)。

遺留分を算定する際の基礎財産には、持ち戻し免除が推定される贈与であっても、その価額が含められます。

遺留分減殺請求により特別受益に当たる贈与についてされた持戻し免除の意思表示が減殺された場合、持戻し免除の意思表示は、遺留分を侵害する限度で失効し、当該贈与に係る財産の価額は、上記の限度で、遺留分権利者である相続人の相続分に加算され、当該贈与を受けた相続人の相続分から控除されるものと解するのが相当である。

最判平成24年1月26日・家月64巻7号100頁

具体的な計算例を示しましょう。

冒頭の事例で、弟Cの遺留分を計算する場合

【遺留分の計算の基礎となる財産】

・相続開始時の遺産:2000万円

・生前贈与の価額:4000万円

・基礎財産の合計:6000万円

【弟Cの遺留分額】

・6000万円×1/4(法定相続分)×1/2(遺留分割合)=750万円

このように、持ち戻し免除が推定される場合であっても、遺留分の計算においては生前贈与の価額が考慮されることになります。

税務上の取扱い

実務上特に重要となるのが、税務上の取扱いです。

婚姻期間が20年以上の夫婦間で居住用不動産の贈与が行われた場合、贈与税の配偶者控除の特例が適用される可能性があります(2025年1月現在)。

- 居住用不動産自体の贈与

- 居住用不動産を取得するための金銭の贈与

について、基礎控除110万円のほかに最高2000万円まで控除できるという特例です。

要件は次のとおりとなります。

- 夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと。

- 配偶者から贈与された財産が、 居住用不動産であることまたは居住用不動産を取得するための金銭であること。

- 贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産または贈与を受けた金銭で取得した居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること。

なお、この配偶者控除は生前贈与にのみ適用され、遺贈には適用されません。

また、本制度を利用するためには、たとえ税額が0円である場合でも、贈与を受けた年の翌年3月15日までに、贈与税の申告を行わなければなりません。

詳しい要件は税務署や税理士に問い合わせて確認してください。

実務上の対応策

上記を踏まえ、実務上は以下のような対応を検討すべきです。

- 生前贈与を行う場合は、贈与契約書に持ち戻し免除の意思を明記する

- 遺言で居住用不動産を遺贈する場合も、持ち戻し免除の意思を明記する

- 税務上の特例を活用する場合は、適切な時期に専門家に相談する

- 推定規定に頼らず、被相続人の意思を書面で明確にしておく

多く寄せられる質問(Q&A)

これまで説明したものの他に実務で多く寄せられる質問について、Q&A形式で解説していきます。

- 居住用不動産を配偶者に贈与した後、その不動産を売却して別の居住用不動産を購入した場合、持ち戻し免除の推定は及びますか。

-

当初の贈与時点で居住用不動産としての要件を満たしており、かつ婚姻期間20年以上の要件も満たしているのであれば、その後の売却や建て替えによって推定が覆されることはないものと考えられます。

なぜならば、重要なのは贈与時点での要件を満たしているかであり、その後の事情変更は原則として影響しないと考えられるためです。

ただし、贈与直後に売却するなど、当初から居住用目的がなかったと認められる場合には、推定が覆される可能性があります。推定が覆されるおそれがある場合は、通常の持ち戻し免除の意思表示を明確にしておくことをお勧めします(民法903条3項)。

- 住宅ローンの残債がある居住用不動産について、持ち戻し免除の推定規定は適用されますか。

-

住宅ローンの有無は要件となっていないため、住宅ローンの残債があっても持ち戻し免除の推定規定は適用されるものと考えられます。

ただし、贈与額の算定においては、不動産の評価額から住宅ローンの残債を控除するかどうかについて検討が必要となるものと考えられます。

- 離婚と再婚を繰り返したケースで、婚姻期間の通算について制限はありますか。

-

離婚と再婚の回数自体に制限はありませんが、以下の点に注意が必要です。

- 通算できるのは同一の配偶者との婚姻期間に限ります。

- 戸籍上の婚姻期間のみが対象となります。

- 贈与時点で通算20年を超えている必要があります。

- 配偶者が認知症で意思能力が十分でない場合、居住用不動産の贈与はどのように行えばよいですか。

-

贈与は契約ですので配偶者に意思能力が必要となります。

意思能力が不十分な場合には配偶者に成年後見人等を選任するか、遺言により遺贈することが考えられます。 - 持ち戻し免除の推定規定の適用を受けた場合、他の相続人に対して説明義務はありますか。

-

法律上の説明義務は特にありませんが、事前に他の相続人に説明しておいた方が望ましいでしょう。

その場合、贈与契約書や推定規定の適用要件を満たすことを示す資料(婚姻期間を証明する戸籍謄本、居住用不動産であることを示す書類等)などを適切に保管しておいた方がよいでしょう。

まとめ

これまで、民法903条4項の持ち戻し免除推定規定について詳しく解説してきました。

最後に、実務上の重要なポイントをまとめ、今後の対策について考えていきましょう。

本規定のポイントは、配偶者の老後の生活保障にあります。

高齢化社会において、配偶者が住み慣れた自宅で安心して暮らし続けられるよう、法制度が整備されたことの意義は大きいと言えます。

ただし、この規定を有効に活用するためには、以下の点に留意する必要があります。

第一に、推定規定はあくまでも「推定」であり、覆される可能性があるということです。できるだけ被相続人の意思を書面で残しておくことが望ましいでしょう。

第二に、遺留分との関係です。持ち戻し免除が推定されても、遺留分の算定には影響しないため、遺留分侵害額請求のリスクは残ります。

第三に、税務上の問題です。贈与税の配偶者控除の活用を検討する場合は、適切なタイミングと要件の確認が重要です。

これらの点を踏まえ、以下のような対策を講じることをお勧めします。

- 事前の法的対応

- 贈与契約書や遺言書の作成

- 持ち戻し免除の意思の明記

- 必要書類の適切な保管

- 税務対策

- 配偶者控除の適用検討

- 適切な申告手続きの実施

- 関連書類の保管

- 将来に向けた備え

- 定期的な資産状況の確認

- 家族間での話し合い

- 専門家への相談

特に重要なのは、早めの対策です。配偶者の老後の生活を守るためには、計画的な準備が欠かせません。

また、新しい規定であるため実務上の解釈や運用がまだ固まっていない部分もあります。

そのため、具体的な対応を検討する際には、弁護士などの専門家に相談することをお勧めします。