ねこ

ねこ父が亡くなり、これから遺産分割の話し合いが始まります。私たち3人兄弟の中で、長男である兄だけが父と同居していました。先日、兄が10年前に家の建て替えで父から2000万円の援助を受けていたことを知りました。この援助は遺産分割で考慮してもらえるのでしょうか。

弁護士の佐々木康友です。

このような相談は珍しくありません。親から受けた生前贈与や資金援助を、遺産分割でどのように扱うべきか。これが今回のテーマである特別受益の持ち戻しです。

本記事では、遺産分割における特別受益の持ち戻しについて、以下のポイントを、図解や具体例を交えながらわかりやすく解説していきます。

- 特別受益とは何か

- どのような財産が特別受益になるのか

- 特別受益の計算方法

- 特別受益の立証方法

- 2023年4月の法改正による影響

- 兄弟が親から生前贈与を受けていた

- 親が他の兄弟に資金援助をしていた

- 実家に住んでいた兄弟が家の建て替え費用を親から受け取っていた

- 遺産分割協議で特別受益をどう主張すればよいかわからない

- 特別受益の計算方法がわからない

こようなことでお悩みの方には有益な内容だと思いますのでぜひ記事をご覧ください。

特別受益とは

相続において、被相続人(亡くなった方)から特定の相続人が受けた遺贈や生前贈与を、遺産分割の際に考慮する制度が特別受益です。この制度がなぜ必要なのか、具体例を交えて説明していきましょう。

特別受益が必要な理由

たとえば、次のような場合を考えてみましょう。

父親の遺産が3000万円あり、相続人は3人の子(長男、長女、次女)がいるとします。単純に遺産を3等分すると、一人1000万円ずつとなります。しかし、実は長男は5年前に父親から住宅資金として2000万円の贈与を受けていました。

この場合、単純に遺産を3等分すると、長男は合計3000万円(生前贈与2000万円+相続分1000万円)を得ることになり、長女と次女は1000万円ずつしか受け取れません。これでは公平とはいえないでしょう。

そこで民法は、このような不公平を防ぐため、一定の生前贈与等を特別受益として遺産分割で考慮することとしています。

特別受益の基本的な考え方

特別受益は「遺産の前渡し」という考え方に基づいています。つまり、相続人が生前に受け取った贈与などを、将来の相続分の先払いとして扱うのです。これにより、相続人間の実質的な公平を図ることができます。

生前贈与を受けた相続人の取り分を調整することで、最終的に相続人全員が公平な取り分を得られるようにするのが、特別受益制度の目的なのです。

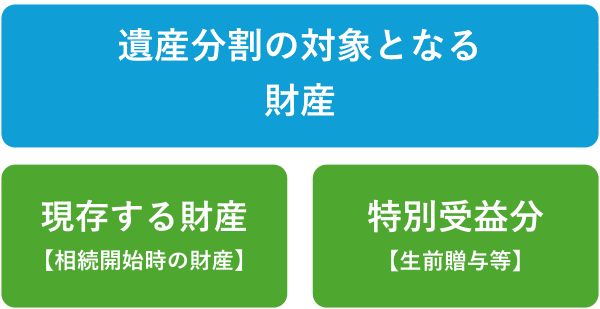

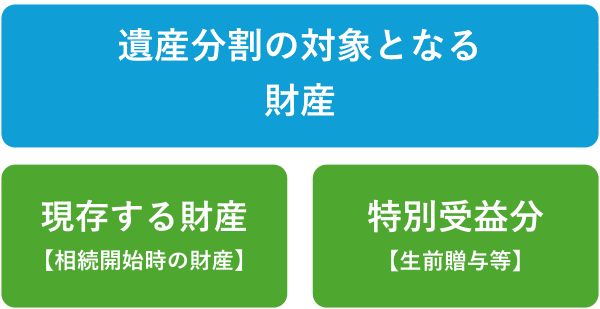

特別受益の対象となる財産

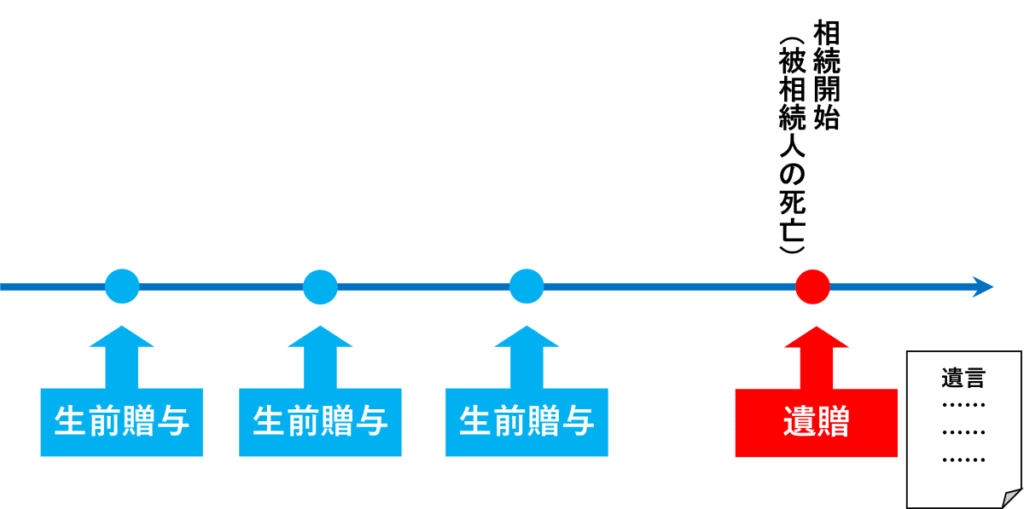

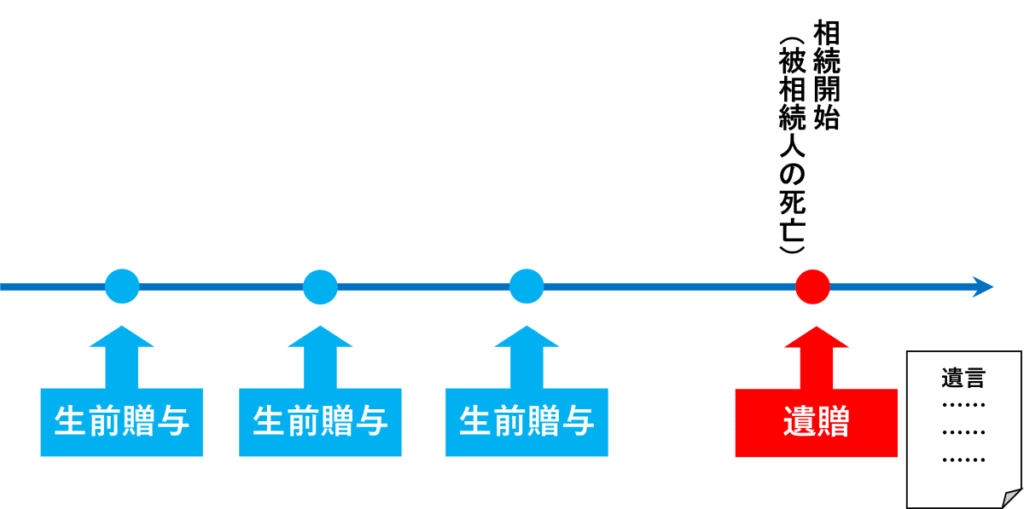

特別受益となる財産は、遺贈(遺言による財産の贈与)、婚姻・養子縁組のための贈与、そして生計の資本としての贈与の3種類があります。それぞれの詳細については次のセクションで具体的に説明していきますが、いずれも相続人が被相続人から受けた財産という点で共通しています。

特別受益制度の重要なポイント

特別受益制度を理解する上で特に重要なのは、この制度が相続人のみを対象としているという点です。相続人以外の第三者が受けた遺贈や贈与は、いくら多額であっても特別受益としては考慮されません。

また、相続放棄をした人は法的に相続人ではなくなるため、その人が受けた贈与等は特別受益として扱われないことにも注意が必要です。

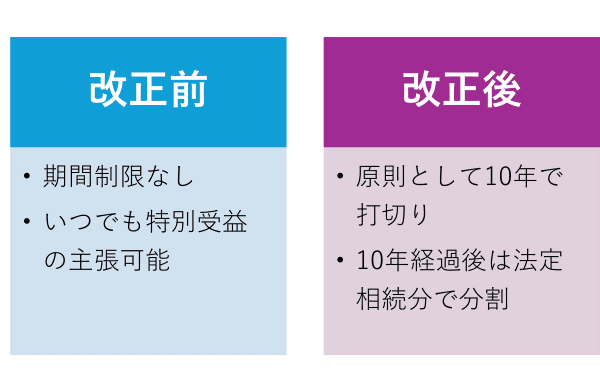

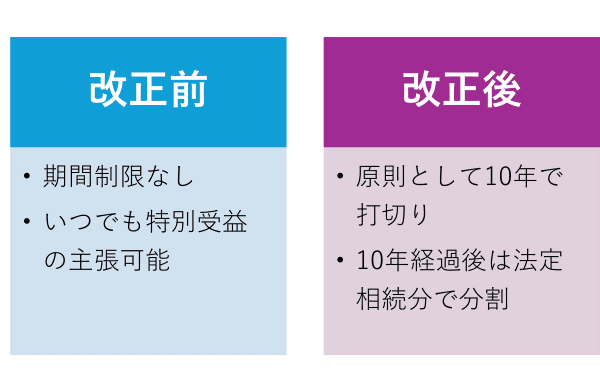

さらに、特別受益には原則として時期の制限がないという特徴があります。たとえば30年前に受けた贈与であっても、特別受益として考慮される可能性があるのです。

ただし、2023年の民法改正により、遺産分割自体に10年の期間制限が設けられましたので、この点については後ほど詳しく説明します。

遺留分の計算においては、相続開始前1年以内の第三者に対する贈与も計算に含まれますが、相続人に対する贈与は相続開始前10年以内に制限されます(民法1044条)。

このように、特別受益は相続における重要な制度ですが、その認定や計算方法については様々な判断が必要となります。

特別受益となる贈与の種類

特別受益となる贈与には、大きく分けて次の3つの種類があります。ここでは、それぞれの贈与について具体例を交えながら詳しく説明していきます。

| 特別種類の分類 | 内容 |

|---|---|

| 遺贈 | 遺言によって財産を贈与すること |

| 婚姻・養子縁組のための贈与 | 結婚や養子縁組の際に行われる贈与も、特別受益となる可能性があるが、すべての贈与が特別受益となるわけではない |

| 生計の資本としての贈与 | 生計とは暮らしを立てていくための方法・手段、資本とは事業や生活の基礎となる元手のことを指す |

遺贈

遺贈とは、遺言によって財産を贈与することです。遺贈には、本来の意味での遺贈(狭義の遺贈)と特定財産承継遺言(民法1014条2項)の2種類があります。

狭義の遺贈

狭義の遺贈とは、遺言者が遺言によって、他人に自分の財産を与える行為を指します。たとえば「私の預金3000万円を長男に与える」といった遺言がこれにあたります。一般的な意味での遺贈はこちらでしょう。

遺贈の相手は相続人でも、相続人以外の第三者でも構いませんが、特別受益として考慮されるのは相続人に対する遺贈のみです。これは、特別受益の制度が相続人間の公平を図ることを目的としているためです。

また、狭義の遺贈には包括遺贈と特定遺贈があります(民法964条)。包括遺贈は「財産の3分の1を長男に与える」というように割合で指定するもの、特定遺贈は「〇〇県〇〇市〇〇町1-2-3の土地を長男に与える」というように特定の財産を指定するものです。どちらの場合も、相続人に対する遺贈であれば特別受益となります。

特定財産承継遺言

これに対し、特定財産承継遺言(民法1014条2項)とは、遺産の分割の方法の指定として、遺産に属する特定の財産を共同相続人の一人または数人に承継させる旨の遺言です(民法1014条2項)。

特定遺贈と何が違うのかといえば、ほとんど違いはないと思われますが、特定の財産を相続人に承継させる遺言は、特定遺贈ではなく、特定財産承継遺言になると考えて頂ければよいと思います。

婚姻・養子縁組のための贈与

結婚や養子縁組の際に行われる贈与も、特別受益となる可能性があります。ただし、すべての贈与が特別受益となるわけではありません。

婚姻時の持参金や支度金として、ある程度まとまった金額が贈与された場合は特別受益となります。たとえば、新居購入資金として1000万円が贈与されたような場合です。

一方、結納金や挙式費用については、扱いが微妙な場合があります。結納金は相続人である子に対する贈与というよりも、結納の相手方の親に対する贈与と考えられる場合があります。また、挙式費用についても、親自らが出席する挙式のために支出したものと考えられる場合があります。

さらに、複数の子どもがいて、それぞれの結婚の際に同程度の贈与があった場合は、公平の観点から特別受益としないのが相当でしょう。

生計の資本としての贈与

最も判断が難しいのが、生計の資本としての贈与です。生計とは暮らしを立てていくための方法・手段を指し、資本とは事業や生活の基礎となる元手のことを指します。

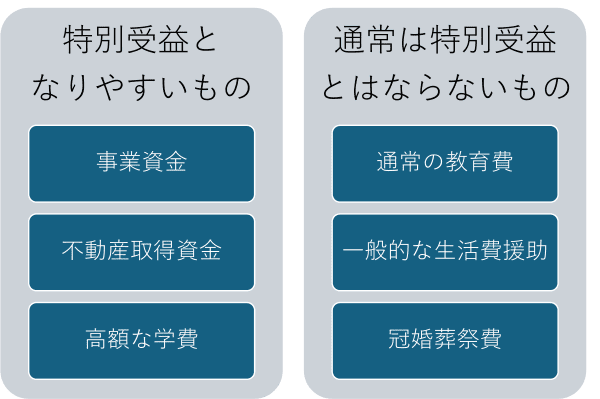

典型的な例としては以下のようなものがあります。

事業資金の贈与

子が会社を設立する際の資金援助や、事業の運転資金として相当額の贈与を受けた場合は、特別受益となります。

不動産取得資金の贈与

住宅の建設資金や土地の購入資金として贈与を受けた場合も、特別受益となります。本件相談のように、家の建て替え費用として2000万円の援助を受けた場合は、正にこれにあたります。

教育資金の贈与

教育資金については、一概に特別受益となるとはいえません。現在は高校進学率がほぼ100%で、大学・専門学校への進学も一般的となっています。そのため、通常の教育費用は親の扶養義務の範囲内として、特別受益にはならないと考えるのが一般的です。

民法877条1項では、直系血族及び兄弟姉妹は、互いに扶養をする義務があるとされています。

ただし、私立の医学部や海外の大学など、特別に高額な学費がかかる場合には、他の相続人との公平の観点から特別受益となる可能性があります。

なお、相続人全員が大学に進学している場合は、国立・私立の違いや学部の違いがあったとしても、教育費用は特別受益とはならないと考えるのが通常でしょう。

長期間にわたる金銭的支援

長期間にわたる金銭的支援については、一回あたりの金額が少なくても総額が多額になる場合はあり得ます。このような場合、全額が特別受益となるわけではなく、扶養義務の範囲内については特別受益とはなりません。

ある裁判例では、毎月の生活費援助として送金されていた場合、月額10万円程度までは扶養義務の範囲内として特別受益とはせず、これを超える部分についてのみ特別受益とする、といった判断がされました(東京家庭裁判所審判平成21年1月30日・家月62巻9号62頁)。

平成4年●月●日から平成6年●月●日までの間に一月に2万円から25万円の送金がなされているが、本件遺産総額や被相続人の収入状況からすると、一月に10万円を超える送金・・・は生計資本としての贈与であると認められるが、これに満たないその余の送金は親族間の扶養的金銭援助にとどまり生計資本としての贈与とは認められないと思慮する。

東京家庭裁判所審判平成21年1月30日・家月62巻9号62頁

生命保険金

生命保険金の受取人が相続人に指定されている場合、受取人である相続人の固有の権利であり、被相続人の遺産とはならないため、特別利益にも含まれないのが原則です。

しかし、保険金額や相続人と被相続人との関係など諸般の事情からみて、保険金受取人である相続人とその他の相続人との間に生じる不公平が到底是認することができないほどに著しい場合には、特別受益となるというのが、最高裁判所の判例です(最高裁判例平成16年10月29日・民集58巻7号1979頁)。

相続財産と比較して、保険金が相当に大きい場合には、相続人間の公平の観点から、特別受益になる場合があるというのは注意すべき点です。

遺族年金等

被相続人の死亡により、遺族年金、死亡退職金、弔慰金などが遺族に支払われることがありますが、これらは死者の遺族の生活保障を目的とした受取人固有の権利であるため、相続財産にはなり得ません。

したがって、死亡退職金は、遺産の前渡しとしての特別受益にはなりません。

借金の肩代わり

例えば、親が、子の借金を肩代わりして債権者に返済したとします。

この場合、子は、借金相当額の利益を得ているように見えますが、親は、子に対して求償権を有することになるので、直ちに利益を得たとはいえません。

親が、子に対する求償権を放棄したと認められる場合に、はじめて特別受益とされることになります。

親が求償権を放棄したとは認められない場合、他の共同相続人は、それぞれ法定相続分により求償権を相続することとなり、借金を肩代わりしてもらった共同相続人に対して求償権を行使できることになります。

土地・建物を無償使用している場合

被相続人の所有する土地の上に、相続人の一人が建物を建てて、土地を無償で使用していることがあります。この場合、被相続人により、相続人の一人のために土地の使用借権(民法593条)が設定されていることになります。

この相続人は、被相続人より使用借権の生前贈与を受けたものとして、この使用借権が特別受益(更地価格の10~30%程度)になると考えることがあります。

使用借権の設定を受けた相続人は、土地を無償で使用することにより、通常の借地であれば必要となる地代の支払いを免れたのであるから、地代相当額も特別受益となるとの見解もありますが、実務上は、地代相当額は、土地の価値とは関係がないので特別受益とはならないとされています。

相続人の一人が、被相続人の所有する建物を無償使用していることがあります。

この場合、賃料相当額が特別受益になるのではないかという問題がありますが、通常はならないものと考えます。

例外として、通常であれば一定の賃料を支払うべき収益物件を無償で長期間にわたり使用している場合は、賃料相当額を特別受益と考える余地はあるものと考えます。

このように、何が特別受益となるかの判断は非常に細かい検討が必要です。特に生計の資本としての贈与については、一概に判断することが難しく、個々の事例に応じた慎重な検討が必要となります。

特別受益の持ち戻しとは

特別受益の持ち戻しとは、遺産分割をする際に、相続人が過去に受けた生前贈与や遺贈を加算して遺産(みなし相続財産)を計算して、これに基づいて各相続人が実際に取得する相続分(具体的相続分)を算定することをいいます(民法903条1項)。なぜこのような計算が必要なのか、具体的な事例とともに説明していきましょう。

持ち戻しの基本的な考え方

特別受益の持ち戻しは、相続人間の実質的な公平を図るための制度です。遺産分割の際に特別受益を考慮しないと、生前贈与や遺贈を受けた相続人が実質的により多くの財産を得ることになってしまいます。

たとえば、次のような場合を考えてみましょう。

父の遺産が6000万円あり、相続人は長男、次男、長女の3人です。長男は10年前に父から事業資金として3000万円の贈与を受けていました。

この場合、特別受益を考慮せずに遺産を単純に3等分すると、長男が他の相続人の2.5倍もの財産を得ることになってしまいます。

長男:3000万円(生前贈与)+ 2000万円(相続分)= 5000万円

次男:2000万円(相続分)

長女:2000万円(相続分)

そこで、特別受益の持ち戻しを行うと、遺産6000万円+特別受益3000万円=9000万円が計算の基礎となり、一人当たりの相続分は3,000万円となります。

そのため実際の取り分は次のようになり、特別受益の持ち戻しにより相続人間の実質的な公平が図られることになります。

長男:3,000万円-3,000万円(特別受益)=0円

次男:3,000万円

長女:3,000万円

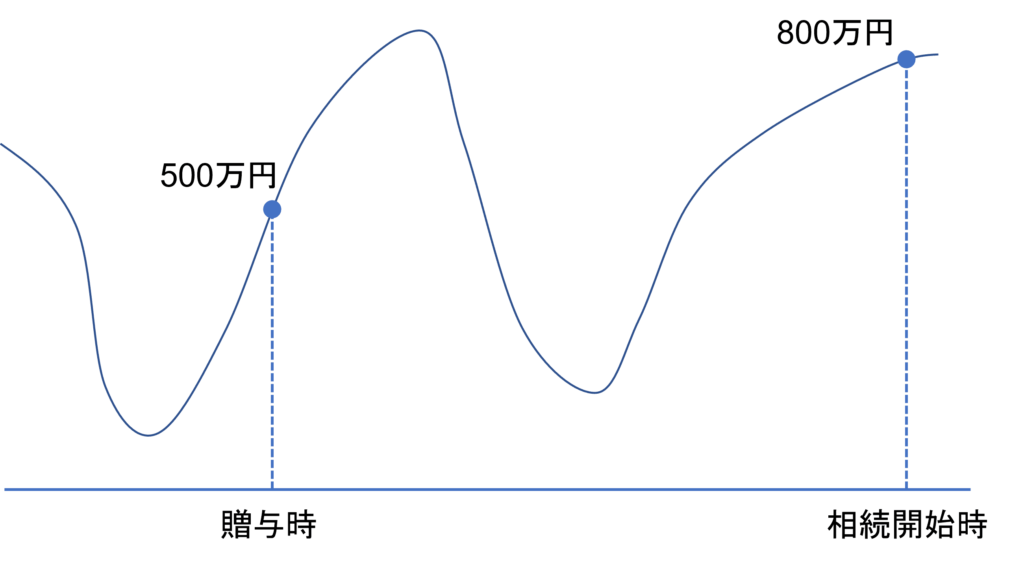

持ち戻しの対象となる価額

特別受益の価額は、相続開始時(被相続人が亡くなった時)の価額を基準として計算します。たとえば30年前に贈与された不動産であっても、相続開始時の価額で評価し直します。これは民法904条に明確に規定されています。

持ち戻しの法的性質

特別受益の持ち戻しは、実際に財産を返還するわけではありません。あくまでも遺産分割における計算上の問題です。そのため、生前贈与を受けた相続人は、実際に受け取った財産を他の相続人に引き渡す必要はありません。

たとえば、先ほどの例で長男の具体的相続分が0円となった場合でも、長男は既に受け取っている3,000万円を返還する必要はありません。ただし、遺産分割では新たな財産を受け取ることができないということです。

持ち戻しの時期的制限

2023年4月の民法改正により、原則として相続開始から10年を経過すると遺産分割は法定相続分または指定相続分で行わなければならなくなりました。これにより、10年経過後は特別受益の持ち戻しを主張できなくなります(民法904条の3)。

ただし、以下の場合には民法904条の3は適用されず、10年経過後も持ち戻しの主張が可能です。

- 10年経過前に家庭裁判所に遺産分割の申立てをしていた場合

- 相続人に遺産分割の障害となるやむを得ない事由があり、その事由が消滅してから6ヶ月以内に家庭裁判所に申立てをした場合

なお、改正法は2023年4月1日より前に開始した相続にも適用されますが、少なくとも2028年3月31日までは猶予期間が設けられています。

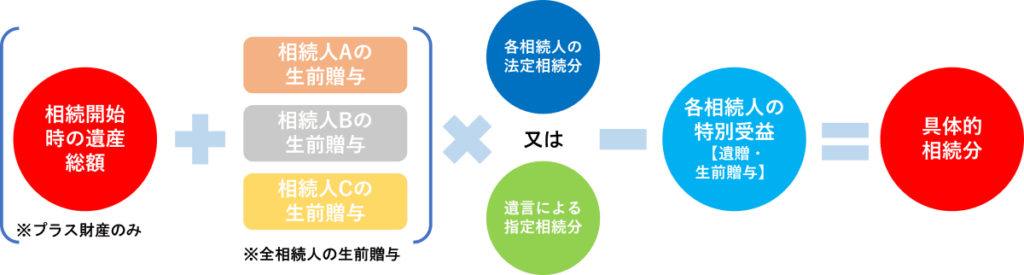

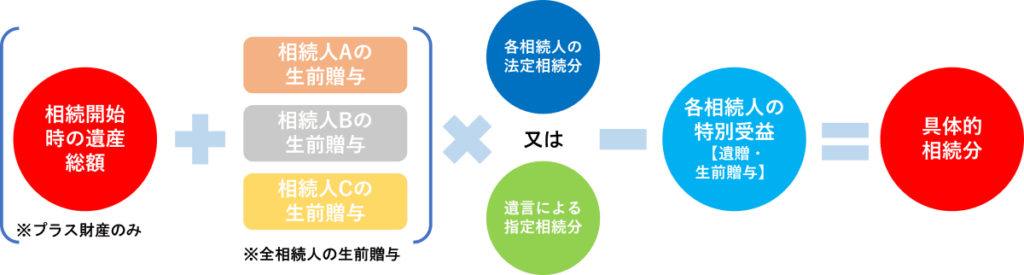

具体的相続分の算定方法

特別受益がある場合の各相続人が実際に取得する相続分(具体的相続分)は、一定の手順に従って計算します。ここでは、実際の計算方法について、具体例を用いながら詳しく説明していきます。

具体的相続分の計算手順

具体的相続分を求めるためには、まず、みなし相続財産を確定し、それを基に各相続人の一応の相続分を計算し、最後に特別受益を控除して具体的相続分を算出します。これらの用語は法律実務で一般的に使用されているものですので、一つずつ解説していきましょう。

みなし相続財産の確定

みなし相続財産とは、実際の相続財産に特別受益を加算した金額のことです。計算式で表すと次のようになります。

みなし相続財産=相続開始時の遺産総額+特別受益となる生前贈与の額

ここで重要なポイントが2つあります。

1つ目は、特別受益のうち遺贈については加算しないということです。なぜなら、遺贈の額は既に相続開始時の遺産総額に含まれているからです。これを二重に加算してしまうと計算が合わなくなってしまいます。

2つ目は、相続開始時の遺産総額はプラスの財産のみを計上するということです。被相続人に借金などのマイナスの財産があったとしても、プラスの財産から差し引いた金額とはしません。

被相続人である父の遺産と相続人である長男・次男への特別受益が以下の場合を考えてみましょう。

預貯金:5000万円

不動産:8000万円

借金:1000万円

長男への生前贈与:3000万円

次男への遺贈:2000万円

この場合のみなし相続財産は1億6000万円となります。遺贈の2000万円は既に遺産総額に含まれているので加算せず、借金の1000万円は控除しません。

5000万円(預貯金)+8000万円(不動産)+3000万円(長男への生前贈与)=1億6000万円

一応の相続分の計算

みなし相続財産が確定したら、次は各相続人の一応の相続分を計算します。これは、みなし相続財産に法定相続分(または指定相続分)を掛けて算出します。

一応の相続分=みなし相続財産×法定相続分(または指定相続分)

法定相続分は、相続人の続柄によって法律で定められています。たとえば子どもだけが相続人の場合は人数で等分となります。遺言で相続分の指定がある場合は、その割合(指定相続分)で計算します。

具体的相続分の確定

最後に、一応の相続分から特別受益を控除して、具体的相続分を算出します。

具体的相続分=一応の相続分-特別受益(遺贈・生前贈与)の額

以上の説明をまとめると次のような図で示すことができます。

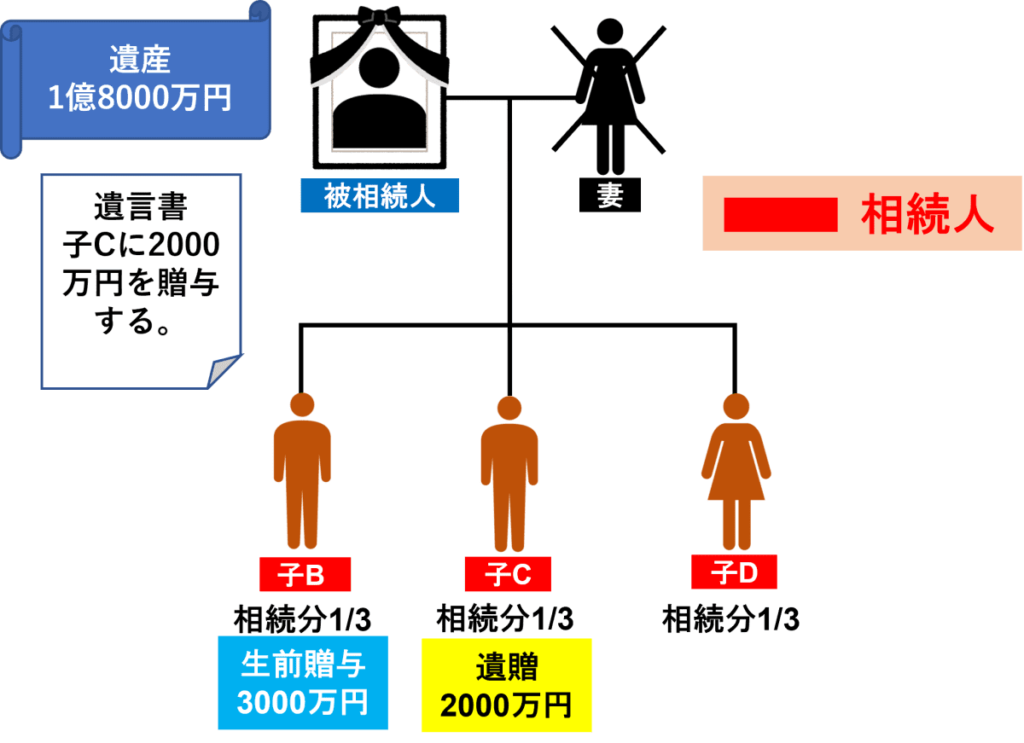

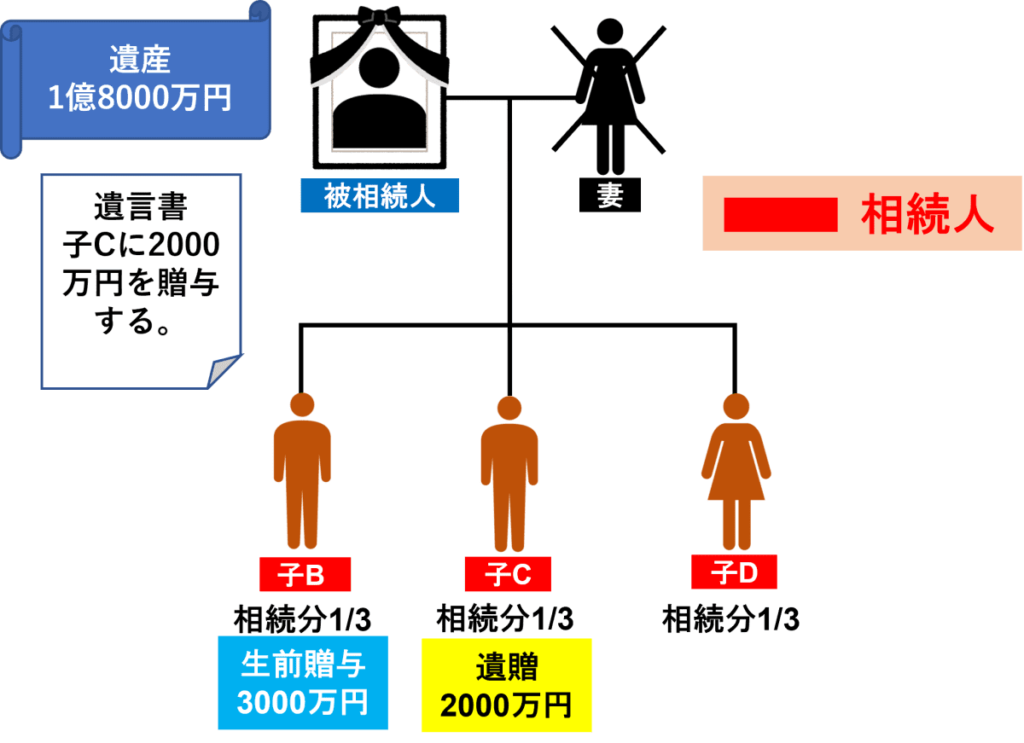

計算例による解説

以上の説明を、具体的な事例で確認してみましょう。以下のとおりに計算することで、子B(長男)が受けた生前贈与を考慮した上での、公平な相続分が算出されます。

- 被相続人:父

- 相続人:子B(長男)、子C(次男)、子C(長女)の3人

- 遺産:1億8000万円

- 特別受益:子B(長男)が生前贈与で3000万円を受領

- 遺贈:子C(次男)が遺贈で2000を受領

1億8000円(遺産)+3000万円(生前贈与)=2億1000万円

相続人が3人の子どものため、法定相続分は各1/3です。

子B(長男):2億1000万円 × 1/3 = 7000万円

子C(次男):2億1000万円 × 1/3 = 7000万円

子D(長女):2億1000万円 × 1/3 = 7000万円

子B(長男):7000万円-3,000万円=4000万円

子C(次男):7000万円-2000万円=5000万円 ※遺贈2000万円を控除

子D(長女):7000万円-0円=7000万円

注意点

特別受益が相続分を超える場合もあります。その場合、具体的相続分はマイナスとなりますが、既に受け取った特別受益を返還する必要はありません。ただし、その相続人は新たな遺産の分配を受けることはできません。

また、寄与分がある場合は、みなし相続財産の算定の際に寄与分も考慮する必要があります。ただし、本記事では説明を簡潔にするため、寄与分がない場合の計算方法のみを説明しています。

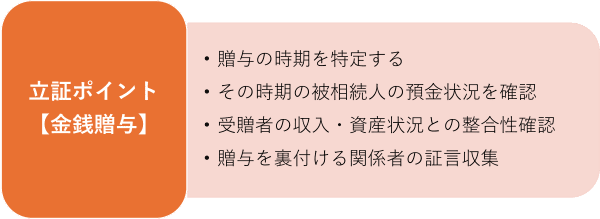

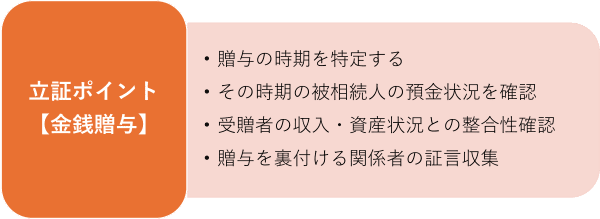

特別受益の立証のポイント

遺産分割調停や審判において、特別受益の存在を主張し認めてもらうためには、適切な証拠による立証が必要です。ここでは、特別受益の立証における重要なポイントについて、具体的な事例を交えながら説明していきます。

立証の基本的な考え方

特別受益の立証責任は、特別受益があると主張する側にあります。たとえば、「兄が父から生前贈与を受けていた」と主張する妹が、その事実を証明しなければなりません。

しかし、生前贈与は他の相続人に知られないように行われることも多く、贈与を受けた本人は進んで事実を明らかにしようとしないため、立証は容易ではありません。そのため、間接事実を積み重ねて特別受益の存在を推認していくことが重要になります。

立証方法と有効な証拠

金銭の贈与

金銭の贈与を立証する場合、最も有力な証拠となるのは以下のようなものです。

- 贈与契約書

- 被相続人の預金通帳の写し

- 振込記録

- 被相続人の金銭出納帳

- 贈与税の申告書

- 不動産購入時の資金証明書

特に多いのが、「母から、兄が家を建てる時に1000万円の援助を受けたと聞いている」といった主張です。しかし、このような伝聞だけでは特別受益を認定することは困難です。

母親に確認することができない以上、当時の預金通帳で大口の引き出しがあったことや、兄の住宅ローンの頭金の原資が説明できないことなど、客観的な証拠による裏付けが必要となります。

不動産関係の特別受益

不動産に関する特別受益の場合、以下のような証拠が有効です。

- 不動産登記簿

- 売買契約書

- 住宅ローン契約書

- 建築確認申請書

- 固定資産税の納税通知書

たとえば、被相続人と共同相続人の一人が共有名義の不動産を持っている場合、他の共同相続人が「被相続人の資金で購入した不動産なのに、共有名義にしただけだ」と主張することがあります。

この場合、不動産の購入時期における被相続人の預金通帳の記録や、共有者とされた相続人の当時の収入・資産状況などを確認することで、実質的な出資者が誰であったかを立証することができます。

会社への資金援助

被相続人が、相続人の経営する会社に資金援助をしていた場合の立証方法としては、以下のようなものがあります。

- 会社の預金通帳

- 経理帳簿

- 決算書

- 借入金明細書

- 被相続人の預金通帳

ただし、会社と個人は法律上別人格であるため、会社への資金援助が直ちに相続人個人への特別受益とはなりません。会社と相続人が実質的に同一視できることも併せて立証する必要があります。

立証における注意点

立証の時期

被相続人の生前に特別受益の存在を確認しておくことが望ましいですが、現実にはなかなか難しいものです。そのため、相続開始後に証拠を収集することになりますが、時間が経過するほど証拠の収集は困難になります。

特に、2023年4月の民法改正により、原則として相続開始から10年を経過すると特別受益の主張ができなくなりましたので、できるだけ早期に証拠を収集することが重要です。

調査の範囲

立証のための調査は、以下のような範囲に及ぶことがあります。

- 被相続人の預貯金取引履歴

- 不動産登記簿の調査

- 贈与税申告の有無

- 住宅ローンの借入状況

- 相続人の収入・資産状況

- 関係者からの事情聴取

ただし、これらの情報の中には、プライバシーに関わるものも多く含まれています。調査にあたっては、法的に認められた範囲内で行う必要があります。

専門家への相談

特別受益の立証は、法律的な知識と経験が必要となる場合が多いため、早い段階で弁護士に相談することをお勧めします。弁護士は、必要な証拠の収集方法や、立証の方針について、適切なアドバイスを提供することができます。

特別受益の持ち戻し免除

特別受益の持ち戻し免除とは、被相続人が「この贈与は将来の相続分に含めなくてよい」という意思を示すことです。ここでは、持ち戻し免除の制度について、具体的な事例を交えながら説明していきます。

持ち戻し免除とは何か

民法903条3項は、被相続人が特別受益の持ち戻しについて異なった意思を表示したときは、その意思に従うことが定めています。つまり、被相続人は特定の贈与について「これは将来の相続分に含めなくてよい」と指定することができるのです。

たとえば、次のような場合を考えてみましょう。

父親が長男に対して事業資金として3,000万円を贈与する際、「この3,000万円は将来の相続分に含めなくてよい」と明確に伝えていた場合、この贈与は特別受益としては扱われません。その結果、将来の遺産分割において、この3,000万円は考慮されないことになります。

持ち戻し免除の方法

持ち戻し免除の意思表示は、遺言でする方法が最も確実です。しかし、遺言以外の方法でも有効に行うことができます。

ただし、遺言以外の方法で行う場合、後日、その意思表示の存在を証明することが難しくなる可能性があります。そのため、可能な限り遺言の形式で行うことをお勧めします。

- 遺言による方法

- 公正証書遺言

- 自筆証書遺言

- 贈与時の書面による方法

- 贈与契約書に明記

- 別途書面で作成

- 口頭での意思表示

黙示の持ち戻し免除

持ち戻し免除の意思表示が明示的になされていない場合でも、諸般の事情から被相続人の持ち戻し免除の意思が推認される場合があります。これを黙示の持ち戻し免除といいます。

黙示の持ち戻し免除があったかどうかは、以下のような事情を総合的に考慮して判断されます。

- 贈与の内容および価額

- 贈与がされた動機

- 被相続人と受贈者およびその他の相続人との生活関係

- 相続人および被相続人の職業、経済状態、健康状態

- 他の相続人が受けた贈与の内容・価額および持ち戻し免除の意思表示の有無

夫婦間における特別な規定

2018年の民法改正により、夫婦間における持ち戻し免除の推定規定が新設されました(民法903条4項)。

具体的には、以下の要件をすべて満たす場合、持ち戻し免除の意思表示があったものと推定されます。

- 婚姻期間が20年以上の夫婦であること

- 居住用不動産についての贈与または遺贈であること

例えば、夫婦が25年連れ添った後、夫が妻に自宅の建物を贈与した場合、特に反対の意思表示がない限り、この贈与については持ち戻し免除の意思表示があったものと推定されます。

この規定の趣旨は、長年連れ添った夫婦の一方が他方に対して居住用不動産を贈与等した場合、通常は将来の相続分から差し引くことは意図していないだろうという考えに基づいています。

代襲相続の場合の取り扱い

代襲相続の場合の特別受益の持ち戻しについては、以下のように整理されています。

なお、代襲者が代襲原因発生前に受けた特別受益が持ち戻しの対象とならないのは、その時点では代襲者は相続人ではなく、遺産の前渡しとしての性質を持たないためです。

| 分類 | 持ち戻しの対象となるか | |

|---|---|---|

| 被代襲者(亡くなった相続人)の受けた特別受益 | 当然に特別受益として持ち戻しの対象となる | |

| 代襲者(代襲相続人)の受けた特別受益 | 代襲原因発生前の特別受益 | 持ち戻しの対象とはならない |

| 代襲原因発生後の特別受益 | 持ち戻しの対象となる | |

2023年民法改正による影響

2023年4月1日に施行された民法改正は、特別受益の持ち戻しにも大きな影響を与えています。ここでは、改正の内容とその実務への影響について、詳しく説明していきます。

改正の概要

今回の改正で最も重要な変更点は、遺産分割に期間制限が設けられたことです。

具体的には、相続開始から10年を経過すると、原則として法定相続分または指定相続分による遺産分割しかできなくなりました(民法904条の3本文)。

これは特別受益の持ち戻しにも大きく影響します。なぜなら、10年経過後は特別受益を考慮した具体的相続分による遺産分割ができなくなるためです。

例外的な場合

ただし、以下の場合には10年経過後も特別受益を考慮した遺産分割が可能です(民法904条の3但書)。

| 考慮できる場合 | 説明 |

|---|---|

| 期間内の申立ての場合 | 10年の期間満了前に、相続人が家庭裁判所に遺産分割の申立てをしていた場合は、10年を経過しても特別受益を考慮した遺産分割が可能です。 |

| やむを得ない事由がある場合 | 10年の期間満了前6ヶ月以内に、遺産分割請求ができないやむを得ない事由があった場合、その事由が消滅してから6ヶ月以内に家庭裁判所に申立てをすれば、特別受益を考慮した遺産分割が可能です。 |

| 相続人全員の合意がある場合 | 相続人全員が合意すれば、10年経過後でも特別受益を考慮した遺産分割を行うことができます。 |

経過措置について(令和3年民法改正付則3)

この改正は、2023年4月1日より前に開始した相続にも適用されます。しかし、急な変更による混乱を避けるため、施行日(2023年4月1日)から5年間の猶予期間があります。

つまり、2028年3月31日までは、相続開始から10年以上経過していても、特別受益を考慮した遺産分割が可能です。

今後の実務における留意点

この改正により、以下の点に特に注意が必要となります。

相続開始後の早期対応

特別受益の存在が疑われる場合、早い段階で調査・確認を行う必要があります。時間の経過とともに証拠の収集が困難になることも考慮しなければなりません。

記録の重要性

贈与の事実や金額について、できるだけ記録を残しておくことが重要です。被相続人の生前に、贈与の内容を書面化しておくことが望ましいでしょう。

専門家への早期相談

期間制限が設けられたことで、より早い段階での専門家への相談が重要となります。特に古い相続案件については、猶予期間内での解決を目指す必要があります。