ねこ

ねこ寄与分について知りたい人「父が亡くなりました。我が家は代々商売をしているのですが、近所に住んでいた私は長年にわたりお給料ももらわないで店の手伝いをしてきました。他の兄弟姉妹は遠くに住んでいるため、手伝うことは全くありませんでした。私がいなければ、店を続けることはできなかったと思います。それでもき兄弟姉妹の相続分は同じになるのでしょうか。」

弁護士の佐々木康友です。

上のようなケースの場合、相続人の一人が店を無報酬で手伝ったことにより、被相続人は店を継続することができて、資産を蓄えることができたと考えられます。

それにもかかわらず、手伝いをしなかった他の兄弟姉妹と同じ分の遺産しか相続できないとすると、やはり不公平だと思うでしょう。

そこで、民法では、相続人のなかに、被相続人の生前、被相続人の財産の維持・増加に貢献した人がいる場合は、その貢献分については優先的に遺産を取得できる仕組みを設けています。

これを寄与分といいます。

今回は寄与分についてわかりやすく説明します。

- 寄与分とはなにか

- 寄与分として認められるのはどういった場合か

- 寄与分は遺産分割でどのように考慮されるのか

- 民法改正による寄与分への影響

寄与分とは

寄与分とは、共同相続人のなかに、被相続人の財産の維持・増加に特別の寄与をした人がいる場合、法定相続分に加えて、寄与分に相当する金額の相続財産を取得することを認める制度です(民法904条の2)。

ここでいう特別の寄与とは、共同相続人に通常期待される程度を超える貢献のことをいいます。

共同相続人のなかに、被相続人に対して特別の寄与をした人がいる場合、遺産分割にあたりこの特別の寄与を考慮しなければ、不公平であることから認められているものです。

共同相続人とは、相続人が複数いる場合の相続人のことをいいます。

民法904条の2第1項(寄与分)

民法 – e-Gov法令検索

共同相続人中に、被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした者があるときは、被相続人が相続開始の時において有した財産の価額から共同相続人の協議で定めたその者の寄与分を控除したものを相続財産とみなし、第九百条から第九百二条までの規定により算定した相続分に寄与分を加えた額をもってその者の相続分とする。

寄与分を請求できるのは相続人のみ

寄与分権利者となるのは相続人

遺産分割手続きにおいて寄与分を請求できる(寄与分権利者になれる)のは相続人のみです。

つまり、基本的には、相続人自身の行為のみが、寄与分として評価され得ることになります。

相続人の配偶者や子など、相続人以外が被相続人に貢献する行為をしたとしても、被相続人の遺産分割の手続きに参加して、遺産より寄与分に相当する財産を得ることができるわけではありません。

但し、相続人の配偶者や子などの非相続人以外の寄与行為が、相続人の寄与行為と同視できる場合には、相続人の寄与行為と評価される可能性があります。

例えば次のような場合です。

- 相続人の妻や子が、仕事で忙しい相続人のかわりに被相続人の家業である農業を無報酬で従事していた

- 相続人の配偶者と子が、相続人の父である被相続人の介護のために療養看護に尽くした

このような場合は、相続人の妻や子が、相続人の履行補助者として、被相続人の相続財産の維持・増加に貢献したものと評価される場合があります。

履行補助者とは、一般的には、債務者が、自分の債務を履行するために使用する人のことをいいます。このケースでは、本来は相続人自身が行うべきことを、妻や子に頼んで行わせていたということになります。

被相続人が入院した期間のうち約2か月は家政婦に被相続人の看護を依頼し,被相続人は,在宅期間中は入浴や食事を作ることを除けば,おおむね独力で生活する能力を有していたことが認められるが,Eによる被相続人の入院期間中の看護,その死亡前約半年間の介護は,本来家政婦などを雇って被相続人の看護や介護に当たらせることを相当とする事情の下で行われたものであり,それ以外の期間についてもEによる入浴の世話や食事及び日常の細々した介護が13年余りにわたる長期間にわたって継続して行われたものであるから,Eによる被相続人の介護は,同居の親族の扶養義務の範囲を超え,相続財産の維持に貢献した側面があると評価することが相当である。なお,相手方は,Eや抗告人による被相続人の介護はおざなりなものであったと主張するが,被相続人の日常的な状況を十分に把握した上での主張ではなく,原審判が認定した事実からすると,相手方の上記主張は採用できない。

東京高等裁判所平成22年9月13日(家月63巻6号82頁)

そして,Eによる被相続人の介護は,抗告人の履行補助者として相続財産の維持に貢献したものと評価でき,その貢献の程度を金銭に換算すると,200万円を下ることはないというベきであるから,この限度で抗告人のこの点に関する寄与分の主張には理由がある。

相続人ではない親族が、被相続人に対し、無償で療養監護その他の労務を提供したことにより、被相続人の財産の維持・増加に貢献した場合、相続開始後、相続人に対し、その貢献に応じた金銭の支払を請求できます。

これを特別寄与者の特別寄与料の請求といいます。

特別寄与者の特別寄与料の請求については、次の記事で詳しく説明していますので、参考にしてください。

代襲相続の場合

例えば、被相続人の子が先に亡くなっており、代襲相続で孫が相続人になった場合、子(被代襲者)が生前に行った寄与行為は、相続人である孫(代襲者)の寄与分として認められるのでしょうか。

また、孫自身が行った寄与行為はどうでしょうか。

代襲者の寄与行為

代襲者(上の場合では孫)は相続人ですので、代襲者のした寄与行為は寄与分として考慮されます。

代襲原因(上の場合では子の死亡)発生の前後は問われず、代襲者となる前でも、代襲者となった後でも寄与行為をすれば寄与分として考慮されます。

被代襲者の寄与行為

代襲者は、被代襲者が生前にした寄与行為についても寄与分として主張することができます。

下の裁判例(東京高等裁判所平成元年12月28日(家月42巻8号45頁))でも、被代襲者の寄与行為を寄与分として主張することを認めています。

寄与分制度は、被相続人の財産の維持又は増加につき特別の寄与をした相続人に、遺産分割に当たり、法定又は指定相続分をこえて寄与相当の財産額を取得させることにより、共同相続人間の衡平を図ろうとするものであるが、共同相続人間の衡平を図る見地からすれば、被代襲者の寄与に基づき代襲相続人に寄与分を認めることも、相続人の配偶者ないし母親の寄与が相続人の寄与と同視できる場合には相続人の寄与分として考慮することも許されると解するのが相当である。

東京高等裁判所平成元年12月28日(家月42巻8号45頁)

包括受遺者の場合

包括受遺者は相続人と同一の権利義務を有するとされますが(民法990条)、包括受遺者のした寄与行為は寄与分として考慮されないのが原則です。

なぜならば、寄与分は、相続人間の公平を図るためのものであり、包括受遺者は、相続人と同一の権利義務を有するとはいっても相続人ではないからです。

包括受遺者とは、遺産の全部又は一部を一定の割合を示して遺贈された人のことをいいます。ちなみ、全部遺贈する場合を全部包括遺贈、一部遺贈する場合を割合的包括遺贈といいます。

寄与分が認められる要件

相続人のした寄与行為であれば、どのようなものあっても寄与分として考慮されるわけではありません。

そもそも民法で寄与分が認められているのは、共同相続人のなかに、被相続人の財産の維持・増加に特別の貢献した人がいる場合、遺産分割にあたりこれを考慮しなければ、共同相続人間の公平を害することとなるからです。

したがって、寄与分が認められるのは、相続人が、遺産分割でこれを考慮しなければ不公平となるほどの特別の貢献をしたと評価される場合に限られます。

実務では、寄与分の主張をしても認められない場合が多く、認められても少額に留まっています。

寄与分が認められるのは以下のすべてに該当する場合です。

- 相続人自らの寄与行為であること

- 特別の寄与であること

- 相続開始前までの行為であること

- 対価を得ていないこと

- 被相続人の財産を維持・増加したこと

以下では、寄与分が認められるための要件を一つずつ説明します。

①相続人自らの寄与行為であること

上でも説明しましたが、寄与分は、遺産分割において、共同相続人間の公平の観点から相続分の修正を行うものですので、寄与分が認められるのは相続人に限られます。

②特別の寄与であること

これが最も重要な要件です。

相続人はただ単に寄与行為をしただけでは足りません。

寄与分として考慮されるためには、相続人のした寄与行為が特別の寄与と評価されなければなりません。

それでは、特別の寄与とは何なのでしょうか。

一般的には、特別の寄与とは、被相続人との身分関係に基づいて、通常期待される程度を超える特別の貢献とされます。

親族間には、夫婦間の扶助義務(民法752条)、親族間の扶助義務(民法730条)、親族間の扶養義務(民法877条)といったものがありますが、これらに基づいて通常期待されるであろう程度を超える貢献があった場合に特別の寄与があったと評価されます。

夫婦間の扶助義務(民法752条)とは、夫婦は、経済面において、相互に自分と同程度の生活を保障する義務をいいます。

親族間の扶助義務(民法730条)とは、直系血族及び同居の親族は、お互い助け合わなければならないといういものであり、親族間の扶養義務(民法877条)とは、直系血族及び兄弟姉妹において、相互に経済的な援助を行う義務をいいます。

ただし、注意が必要なのは、夫婦間や親族間の扶助義務の範囲や親族間の扶養義務の範囲は明確に定まっているわけではないということです。

そのため、夫婦間や親族間の義務に基づいて通常どの程度の貢献が期待されるかも、被相続人と寄与分を主張する相続人との間の身分関係や生活状況に応じて変わってくるのが実情です。

③相続開始前までの行為であること

寄与分として考慮されるのは相続開始前の寄与行為です。

相続開始後に行われた行為は、財産の維持・増加に役立ったとしても寄与分の考慮の対象外になります。

④対価・報酬を受けていないこと

寄与分として認められるには、寄与行為に対する対価・報酬を受けていないことが必要です。

対価・報酬を得ているのであれば、遺産分割において寄与分として考慮しなくても不公平とはならないからです。

寄与行為に対する直接的な対価・報酬とはいえなくても、

- 被相続人の収入で生活している

- 被相続人の不動産を無償で使用している

場合などは、実質的には寄与行為に対する対価・報酬を受けていると評価される場合があります。

また、寄与行為をした相続人が、被相続人から生前贈与を受けており、この生前贈与が実質的には寄与行為に対する対価・報酬と評価される場合もあり得ます。

この場合、寄与行為の評価額と生前贈与の評価額を比較し、

【寄与行為の評価額】 > 【生前贈与の評価額】

であれば、下の式のとおり、その差額分を限度として寄与分の請求ができることになります。

別の言い方をすれば、寄与行為の評価額のうち、生前贈与の評価額に相当する分については、すでに清算されていると考えます。

【寄与行為の評価額】-【生前贈与の評価額】≧【寄与分の評価額】

なお、生前贈与が寄与行為に対する対価・報酬と考えられる場合、この生前贈与については、特別受益の持戻しの免除があったものと考えるべきです。

そうしないと、相続人のした寄与行為が全く評価されないこととなってしまいます。

特別受益の持戻し免除について知りたい方は次の記事で詳しく説明しているのでぜひ参考にして下さい。

⑤被相続人の財産を維持・増加したこと

寄与行為により、被相続人の財産が維持・増加しなければ、寄与分として考慮されません。

このことは、寄与分について定めた民法904条の2において、「被相続人の財産の維持又は増加について特別の寄与をした者があるとき」とされていることからも明らかです。

場合分けをすると、次の場合に財産の維持又は増加があったとされます。

- 相続人の貢献がなければ、財産が減少していた(相続人の貢献により、財産が維持された)

- 相続人の貢献がなければ、負債が増加していた(相続人の貢献により、負債が増加しなかった)

- 相続人の貢献がなければ、財産は増加しなかった(相続人の貢献により、財産が増加した)

- 相続人の貢献がなければ、負債は減少しなかった(相続人の貢献により、負債が減少した)

つまり、たとえ、夫婦間の扶助義務(民法752条)、親族間の扶助義務(民法730条)、親族間の扶養義務(民法877条)を超える献身的な行為があったとしても、そのことによって被相続人の財産が維持・増加したと認められなければ、寄与分としては考慮することができません。

また、あくまでも財産の維持・増加が対象となるため、精神的な支えになっただけでは寄与分として考慮されません。

寄与行為の類型

それでは、どのような行為あった場合、特別の寄与のある寄与行為として認められるのでしょうか。

寄与行為の内容には様々なものが考えられますので一概には述べることができませんが、これまでの実務で問題となったものを類型に分けると次のようなものが考えられます。

- 家事従事型

- 金銭出資型

- 療養看護型

- 扶養型

- 財産管理型

家事従事型

相続人が、被相続人の経営する事業(農業、商工業、士業等)に従事していた場合です。

寄与分について定めた民法904条の2第1項の「被相続人の事業に関する労務の提供」がこれにあたります。

寄与分として考慮されるためには次の点がポイントとなるでしょう。

無償であること

相続人が被相続人から正当な報酬を受けていた場合には対象にはなりません。

第三者を従業員として雇った場合に支払われる報酬と比較して、相続人が受け取っていた金額が十分とはいえない場合には、無償と同視される可能性があります。

一方、報酬を受けていなくても、被相続人の収入や資産によって生活を維持していた事情がある場合には、寄与分が認められなかったり、減額されたりすることがあります。

継続的に従事していたこと

短期間手伝っていたという程度の場合では認められにくいです。

数年間は継続的に従事していたことが必要とされます。

専従していたこと

専従性も必要とされます。

長期間であっても、専従ではなく時々手伝っていただけの場合も認められにくいです。

被相続人の経営する株式会社において、相続人が無償で働いていたという場合もあり得ます。

この場合、労務の提供先は、被相続人ではなく株式会社であるので、基本的には、被相続人の財産の維持・増加に貢献したとはいえず、寄与分は認められないものと考えられます。

但し、被相続人の経営する株式会社の実態が個人事業主に近い場合や、株式会社の資産形成が被相続人の資産形成に直結している場合(利益の大部分を被相続人の報酬としていた、被相続人が株式会社の株式をすべて保有していたなど)には、寄与分が認められる可能性はあるものと考えます。

金銭出資型

相続人が、被相続人の経営する事業を支援するため、金銭や財産を拠出した場合です。

寄与分について定めた民法904条の2第1項の「被相続人の事業に関する財産上の給付」がこれにあたります。

被相続人が相続人から借金をした形になっている場合、あくまでも債権債務関係が残るだけですから、寄与分の対象とはなりません。

また、相続人が何らかの金銭出資に対する見返りを得ている場合も寄与分の対象とはならないものと考えられます。

被相続人の経営する株式会社に対して、相続人が金銭出資をする場合もあり得ます。

家事従事の場合と同様ですが、金銭の出資先は、被相続人ではなく株式会社であるので、基本的には、被相続人の財産の維持・増加に貢献したとはいえず、寄与分は認められないものと考えられます。

但し、被相続人の経営する株式会社の実態が個人事業主に近い場合や、株式会社の資産形成が被相続人の資産形成に直結している場合には、寄与分が認められる可能性はあるものと考えます。

療養看護型

相続人が、長期間にわたり療養中の被相続人を看護・介護した場合です。

寄与分について定めた民法904条の2第1項の「被相続人の療養看護」がこれにあたります。

相続人が長年にわたり被相続人を看護・介護をしたことによって、看護・介護に要する費用の支出を免れて、被相続人の財産の維持に貢献した場合に対象となります。

相続人の配偶者や子が、被相続人を看護・介護した場合、相続人による看護・介護と同視できる場合には、相続人の寄与行為と評価されます。

但し、現在、介護保険サービスを利用することができる場合が多いです。

そのため、介護保険サービスを利用しなかったとしても、看護・介護に要する費用の全額が寄与分として認められるのは難しい場合が多いでしょう。

扶養型

相続人が被相続人を扶養したことによって、被相続人が生活費等の出費を免れて、被相続人の財産の維持に貢献した場合に対象となります。

財産管理型

相続人が被相続人の所有する不動産を無償で管理して、通常必要となる管理費の支出を免れることができた場合です。

寄与分の計算方法

寄与分の計算方法

寄与分の計算では、寄与の時期、方法及び程度、相続財産の額その他一切の事情を考慮するものとされています(民法904条の2第2項)。

寄与分の計算については、定まった方法があるわけではありませんが、一般的には、寄与行為の類型に応じて、次のような計算方法が用いられています。

家業従事型

【寄与分権利者が通常得られるであろう報酬額】×(1-【生活費控除割合】)×【寄与期間】

家業従事型の場合、寄与行為を行った相続人(寄与分権利者)が通常得られるであろう報酬額を客観的に計算することができない場合は、賃金センサス等を参考にして、寄与分権利者と同年齢の人は同種同業でどのくらい賃金を得ているかを考慮して報酬額を決めることが多いです。

相続人が、被相続人の収入により生活していた場合は、生活費相当額を控除することが考えられます(生活費控除割合)。

相続人が、被相続人の収入により生活していた事実がないのであれば、生活費相当額を控除する必要はありません。

【相続財産の総額】×【寄与分権利者が被相続人の財産の形成に貢献した割合】

寄与分権利者が、被相続人とともに数十年といった長期間にわたり、共同して事業を行ってきたといった事情がある場合は、報酬額を計算するよりも、被相続人の形成した財産の一定割合を寄与分と認める方が的確な場合があります。

金銭出資型

【寄与分権利者の金銭出資額】×【裁量割合】

金銭出資型の場合、寄与分権利者の金銭出資額に一定の割合を乗じることにより寄与分を計算します。

割合をどのくらいにするかは、被相続人と寄与分権利者の身分関係、寄与分権利者の金銭出資が被相続人の財産の維持・増加にどの程度貢献したかなどの具体的な事情によります。

療養看護型

【報酬相当額(日当)】× 【日数 】× 【裁量割合】

療養看護型の場合、介護報酬基準などの療養看護行為の報酬単価に基づいて寄与分を計算するのが一般的です。

但し、介護報酬基準などの報酬基準は事業者に支払われる報酬単価であるため、介護者自身の報酬額を算定するために一定の裁量割合を乗じることになります。

通常、裁量割合は、0.5~0.8の間のことが多いです。

扶養型

【扶養のために負担した額】×【裁量割合】

扶養型については、扶養のために負担した額(飲食費・被服費・医療費・住居関係費・公租公課など)を計上した上で、一定割合を乗じることにより求められます。

被相続人と同居している場合など、扶養のために負担した額の客観的な計算が困難な場合は、生活保護基準などが用いられることもあります。

財産管理型

【財産管理費用相当額】×【裁量割合】

財産管理型の場合、財産管理を第三者に委託した場合の報酬額や、寄与分権利者が現実に支出した金額(火災保険料・修繕費・公租公課等)に基づいて、財産管理費用相当額を計算し、これに一定割合を乗じることにより求められます。

遺贈との関係

被相続人が遺言により遺贈した場合、寄与分は、相続開始時の財産の価額から遺贈の額を控除した残額を超えることはできません(民法904条の2第3項)。

民法904条の2第3項において特に除外されていないことから、相続人以外の第三者のみならず、共同相続人の一人に対する遺贈の場合も控除されることに注意が必要です。

寄与分を考慮した共同相続人間の公平の確保は相続分の修正によって対処すべきであり、遺贈には影響を及ぼすべきではないとの考えによります。

遺留分との関係

寄与分により、他の共同相続人の遺留分を侵害するべきではないとされています。

遺留分とは、相続人が被相続人の財産から取得できることを保障している最低限の取り分です。

そのため、寄与分によっても、最低限の保障である遺留分を侵害することは妥当ではないと考えられているのです。

遺留分侵害額の計算手順については次の記事で詳しく説明していますので参考にしてください。

寄与分がある場合の具体的相続分の算定手順

共同相続人のなかに被相続人の財産の維持・増加に特別の寄与をしている者がいる場合、これを遺産分割において考慮しないと、不公平な結果となりかねません。

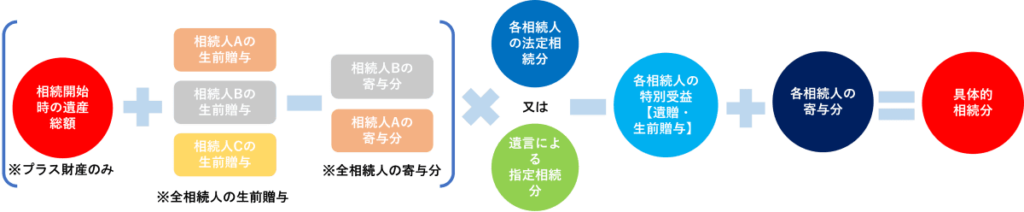

そこで、民法では、特別の寄与をした相続人と、それ以外の相続人との間に不公平が生じないように、被相続人の相続財産から寄与分を控除した上で、遺産分割をするにあたっての計算上の相続財産(みなし相続財産)を確定させ、特別の寄与をした相続人については、これに寄与分を加算するなどして各相続人が実際に取得する相続分(具体的相続分)を算定することとしています(民法903条1項)。

特別受益がある場合は、みなし相続財産の算定には特別受益も考慮する必要がありますが(民法903条1項)、今回は、説明を簡単にするため、特別受益はないものとして、寄与分のみについて説明しています。

具体的には以下の手順により算定されます。

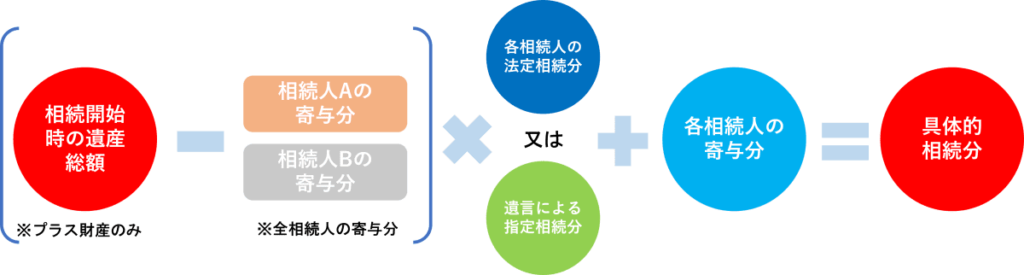

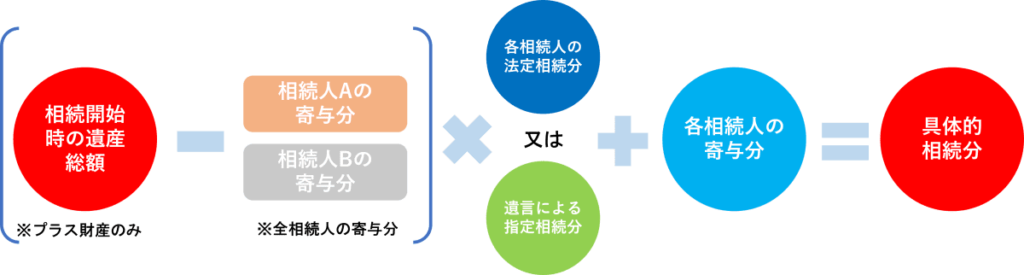

【相続開始時の遺産総額】-【寄与分の額】=【みなし相続財産】

被相続人の遺産総額から、各相続人の寄与分の額を控除することにより、実質的な遺産総額(みなし相続財産)を求めます。

相続開始時の遺産総額は、プラスの財産のみを計上します。

遺産にマイナスの財産があったとしても、プラスの財産からマイナスの財産を控除した金額とはしません。

【みなし相続財産】×【各相続人の法定相続分】又は【遺言による指定相続分】=【一応の相続分】

みなし相続財産に、各相続人の法定相続分を掛けることにより、各相続人の一応の相続分が求められます。

また、遺言により、法定相続分とは異なる相続分が定められていることがあります(民法902条等)。

これを指定相続分といいます。

指定相続分が定められている場合は、各相続人の法定相続分ではなく、指定相続分を掛けます。

【一応の相続分】+【寄与分の額】=【具体的相続分】

各相続人の一応の相続分に、寄与分を加算することにより、各相続人が実際に取得する相続分(具体的相続分)が求められます。

以上の説明を一つの式にまとめると次の通りとなります。

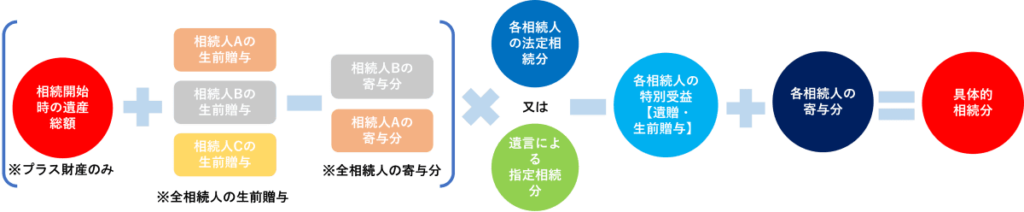

実際の遺産分割では、特別受益(生前贈与など)がある場合は、特別受益人についても相続開始時の遺産総額に加算した上で具体的相続分を算定します。

寄与分が主張されるようなケースでは、特別受益の主張もされることが多いと思います。

その場合の具体的相続分算定の計算式を示すと、次のとおりとなります。

これまでの説明に基づいて、次の簡単なケースで、各相続人の具体的相続分を計算してみましょう。

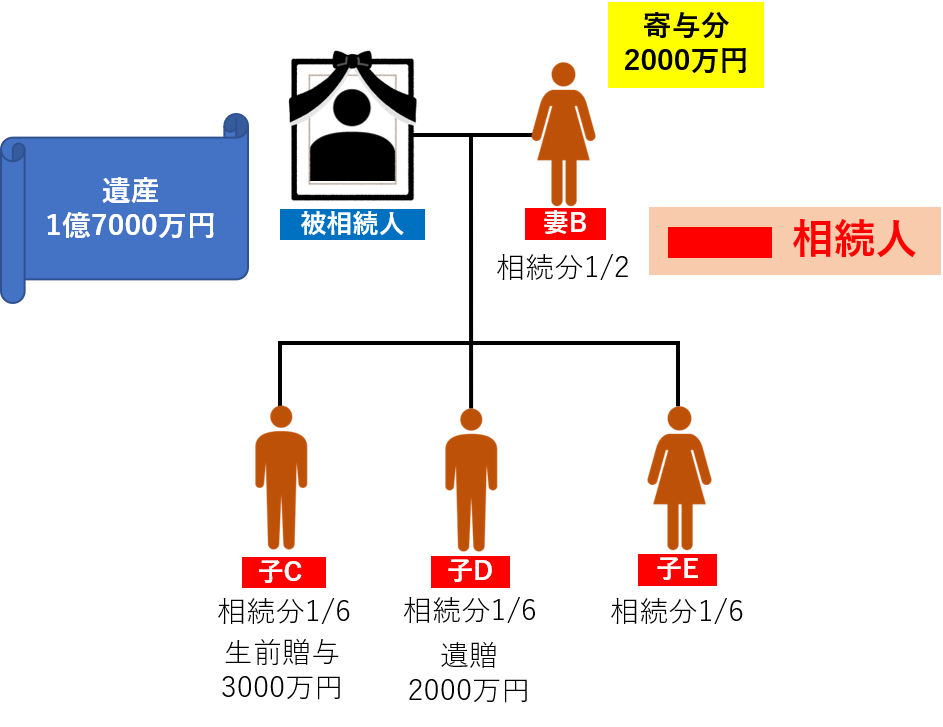

Aが死亡した。Aの相続人は、妻B、子C、D、Eである。Aの死亡時の遺産総額は1億7000万円である。Aは、子Cに対し、3000万円の生前贈与をしていた。また、妻Bには2000万円の寄与分が認められる。さらに、遺言で子Dに2000万円遺贈されていた。

【相続開始時の遺産総額】= 170,000,000円

【特別受益となる贈与の額】= 30,000,000円

【寄与分の額】= 20,000,000円

【みなし相続財産】= 170,000,000円 + 30,000,000円 - 20,000,000円 = 180,000,000円

【一応の相続分】

妻B: 180,000,000円 × 1/2 = 90,000,000円

子C、D、E:180,000,000円 × 1/2 × 1/3 = 30,000,000円

【具体的相続分】

妻B: 90,000,000円 + 20,000,000円(寄与分) = 110,000,000円

子C: 30,000,000円 - 30,000,000円(生前贈与) = 0円

子D: 30,000,000円 - 20,000,000円(遺贈) = 10,000,000円

子E: 30,000,000円

寄与分請求の手続き

寄与分は、寄与行為を行った相続人により、次の順序の手続きで請求されます。

- 遺産分割協議

- 寄与分を定める処分の調停

- 寄与分を定める処分の審判

まず、寄与分は、寄与行為をした相続人の申出に基づき、遺産分割協議において協議します。

遺産分割協議によっても合意に至らない場合、寄与分を請求する相続人は、家庭裁判所に対し、寄与分を定める処分の調停・審判の申立てをすることができます。

相続人は、調停・審判のいずれも申し立てることができますが、通常、まずは調停を申し立てます。

家庭裁判所は、審判が申し立てられても、まずは相続人間で話し合った方がよいという考えにより、職権でまずは調停を行わせる決定をするのが通常だからです(付調停。家事事件手続274条1項)。

寄与分を定めることは、遺産分割の前提となりますので、通常は、同時に遺産分割調停を申し立てます。

調停において相続人間で合意ができない場合は、寄与分を定める処分の調停、遺産分割調停ともに不成立となり、審判(寄与分を定める処分の審判、遺産分割審判)に移行します。

審判に移行すると、調停の申立て時に審判の申立てがあったものとみなされます。

家庭裁判所は、寄与分を定める処分の調停・審判の申立てがないにもかかわらず、遺産分割調停・審判において、寄与分について判断することはできません。

つまり、遺産分割において寄与分を考慮させたいのであれば、別途、寄与分についての調停・審判の申立てが必要となります。

相続開始から10年経過すると寄与分を主張できない

2023年4月1日、「民法の一部を改正する法律」及び「相続等により取得した土地所有権の国庫への帰属に関する法律」が施行され、遺産分割について10年の期間制限が設けられました。

改正法では、相続開始(被相続人の死亡)時から10年経過した後に遺産分割が行われる場合、具体的相続分ではなく、法定相続分又は指定相続分(被相続人が遺言で定める相続分)で行われることになりました(新民法904の3)。

これにより、例外を除き、相続開始から10年経過後に遺産分割が行われた場合、寄与分の主張ができないことになりました。

正確な意味での時効ではありませんが、実質的には寄与分の主張に時効が設けられたのと同じ状態となります。

例外的に寄与分の主張ができる例外は次の二つの場合です。

- 10年経過前に、相続人が家庭裁判所に遺産分割請求をしたとき

- 10年の期間満了前6ヶ月以内に、遺産分割請求をすることができないやむを得ない事由が相続人にあった場合において、当該事由の消滅時から6ヶ月経過前に、当該相続人が家庭裁判所に遺産分割請求をしたとき

もちろん、共同相続人全員が合意している場合には、10年経過後も寄与分の主張はできます。

なお、改正法は、改正法の施行日である2023年4月1日前に被相続人が死亡した場合の遺産分割についても適用されるので注意が必要です(改正法附則3)。

ただし、経過措置により、少なくとも2023年4月1日から5年間、つまり2028年3月31日までの猶予期間が与えられています。

相続開始から10年が経過しても、2028年3月31日までに遺産分割を行うか、上記の①②の例外に該当する場合は寄与分の主張ができることになります。